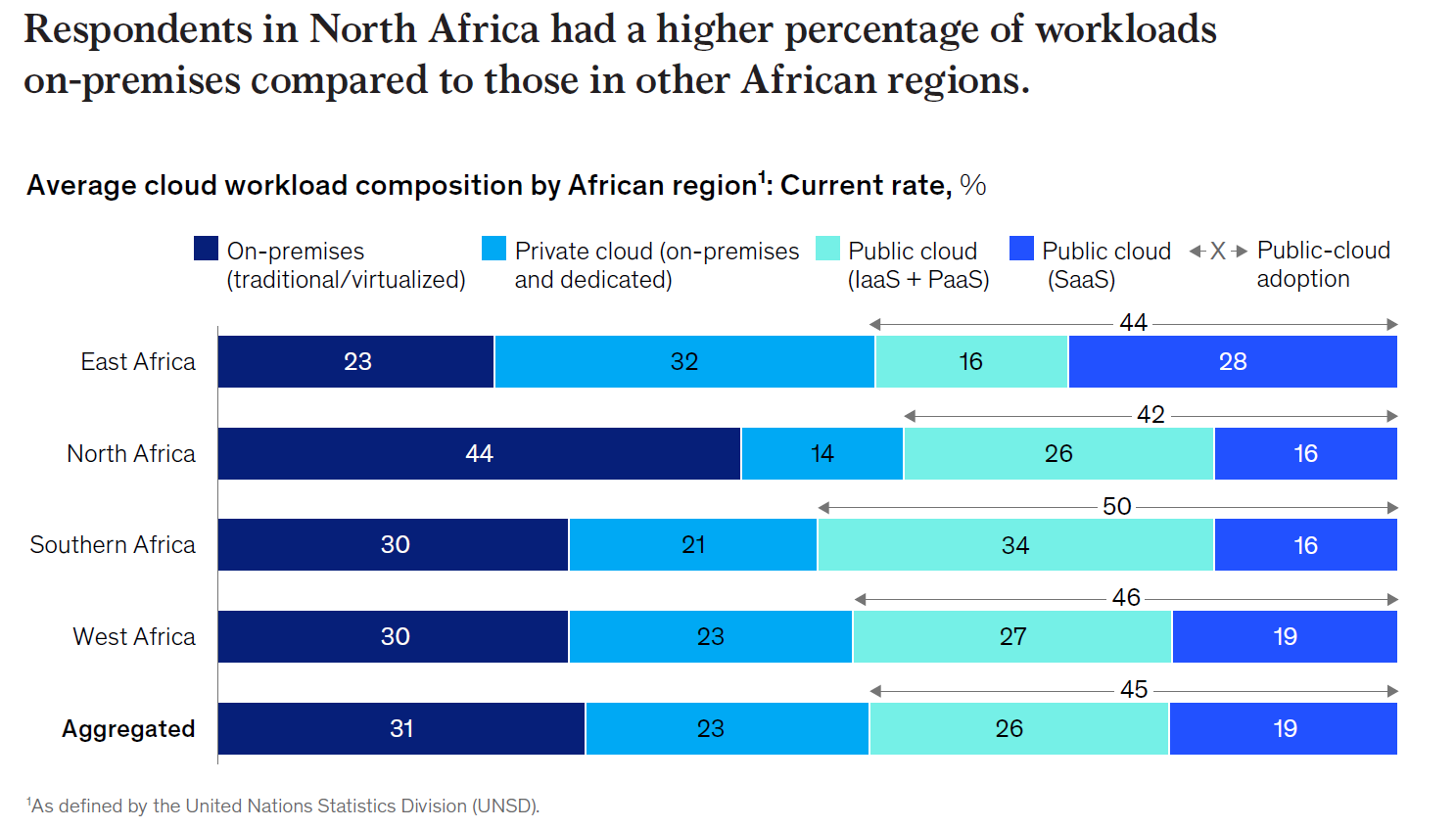

Les entreprises africaines ont aujourd’hui environ 45 % de leurs charges de travail dans le cloud public, ce qui est comparable ou même supérieur aux taux d’adoption du cloud en Amérique du Nord et en Chine.

Les entreprises africaines sont étonnamment en avance en matière d’informatique en nuage, selon un nouveau rapport de McKinsey & Company. L’enquête menée par le cabinet de conseil en management auprès de plus de 50 grandes entreprises à travers le continent révèle que ces entreprises ont, en moyenne, environ 45 % de leurs charges de travail dans le cloud public aujourd’hui.

Cela est comparable, voire supérieur, aux taux d’adoption du cloud en Amérique du Nord et en Chine, défiant ainsi l’idée reçue selon laquelle l’Afrique est à la traîne en matière de technologie. « Les premières indications montrent que l’Afrique adopte rapidement le cloud, et il n’y a aucun signe de ralentissement », a déclaré Sven Blumberg, associé senior chez McKinsey et co-auteur du rapport.

L’adoption rapide du cloud en Afrique est motivée par des facteurs similaires à ceux de la révolution mobile du continent. « L’infrastructure limitée existante et les avancées technologiques innovantes offrent aux entreprises africaines une nouvelle opportunité de prendre de l’avance », indique le rapport.

Et le potentiel de retombées est significatif. McKinsey prévoit que la valeur mondiale du cloud atteindra 3 000 milliards de dollars, dont 797 milliards de dollars en Afrique et en Europe. De nombreux secteurs clés de l’Afrique, tels que la banque, les télécommunications et le pétrole et gaz, ont beaucoup à gagner de l’adoption du cloud.

Inscrivez-vous ici à notre newsletter hebdomadaire Next Frontier

Sur le plan régional, le rapport montre que les taux d’adoption du cloud les plus élevés se trouvent en Afrique de l’Est, en Afrique de l’Ouest et en Afrique australe, où en moyenne 70 à 77 % des charges de travail sont dans le cloud. L’Afrique du Nord avait un pourcentage plus élevé de charges de travail sur site par rapport aux autres régions.

« Les répondants en Afrique du Nord avaient un pourcentage plus élevé de charges de travail sur site par rapport à ceux des autres régions africaines », note le rapport.

En tête de l’adoption du cloud, on trouve les entreprises du secteur des technologies, des médias et des télécommunications (TMT), avec un taux d’adoption moyen du cloud de 83 %, dont 61 % des charges de travail dans le cloud public. Les organisations de services financiers avaient la plus faible utilisation du cloud avec une moyenne de 56 %.

« Les entreprises de services financiers ont les taux d’adoption du cloud les plus faibles, en partie à cause des restrictions réglementaires », explique le rapport.

Les types de services cloud utilisés varient également selon l’industrie. Les entreprises TMT exploitent largement les services cloud intensifs en calcul, tandis que les entreprises mondiales d’énergie et de biens de consommation ont une utilisation élevée du stockage, probablement en raison des préoccupations relatives à la résidence des données.

Inscrivez-vous ici à notre newsletter hebdomadaire Next Frontier

Malgré la forte adoption globale du cloud, le rapport indique que les entreprises africaines peinent encore à réaliser pleinement les avantages attendus. « Le retard dans la réalisation de la valeur suggère que le parcours d’adoption du cloud pour les entreprises africaines s’est avéré plus complexe que prévu », écrivent les auteurs.

Les principales difficultés sont les contraintes juridiques et réglementaires, que plus de 50 % des répondants ont citées comme un obstacle majeur. Les lois sur la résidence des données dans des pays comme l’Algérie, le Gabon et le Maroc, qui exigent que les données réglementées soient stockées à l’intérieur des frontières nationales, interdisent de facto l’utilisation du cloud public pour de nombreuses organisations.

Les restrictions sur les transferts de données transfrontaliers dans d’autres nations africaines posent également un obstacle majeur, en particulier pour les entreprises multinationales. « Les organismes de régulation, les organisations et les fournisseurs de services devront collaborer pour établir des politiques et des cadres qui répondent aux préoccupations juridiques et réglementaires tout en encourageant l’adoption du cloud et l’innovation », indique le rapport.

L’acquisition et la rétention des talents sont un autre enjeu clé, 97 % des entreprises africaines s’attendant à une pénurie de compétences technologiques en 2023. Les entreprises doivent repenser leurs modèles de sourcing et créer de meilleures stratégies d’attraction et d’incitation pour retenir les professionnels qualifiés du cloud.

Vous pouvez suivre les reportages de Daba sur l’Afrique via WhatsApp. Inscrivez-vous ici.

« Les entreprises qui réussissent à attirer des talents peinent à les conserver face aux incitations fortes à déménager dans une région mieux rémunérée ou à trouver un travail à distance », note le rapport.

Malgré ces défis, le rapport dépeint un continent qui adopte rapidement le cloud et est prêt à en récolter des bénéfices significatifs. Tous les répondants ont exprimé leur confiance dans le fait que leurs organisations étendraient leur présence dans le cloud au cours des 1 à 3 prochaines années, les entreprises de services financiers prévoyant la plus forte croissance.

Les auteurs soulignent de forts indicateurs d’adoption accrue, notamment des expansions prévues dans le cloud public et privé, ainsi que des investissements majeurs des fournisseurs de cloud mondiaux et locaux dans le développement des infrastructures et des services en Afrique.

« La grande majorité des participants ont déclaré qu’ils prévoyaient d’utiliser le cloud pour le développement de nouvelles applications, la moitié d’entre eux planifiant d’adopter une approche native du cloud pour toutes les nouvelles applications », indique le rapport.

Vous pouvez suivre les reportages de Daba sur l’Afrique via WhatsApp. Inscrivez-vous ici.

Avec un environnement réglementaire plus favorable au cloud et un accent sur la résolution des défis locaux, les auteurs du rapport estiment que les entreprises africaines ont une opportunité unique de capturer une part disproportionnée de la valeur mondiale de 3 000 milliards de dollars du cloud.

« Un accent accru sur la résolution des problèmes locaux, couplé à un environnement plus favorable au cloud, sont des signes prometteurs que les entreprises en Afrique élargissent leurs opportunités de capturer une plus grande part de la valeur potentielle significative du cloud », conclut le rapport.

Alors que l’Afrique continue de défier les attentes et de développer rapidement son adoption du cloud, les entreprises du continent semblent prêtes à dépasser la concurrence et à se positionner en tête de la révolution mondiale du cloud.