Les alternatives se présentent sous diverses formes et peuvent servir d’outils puissants pour atteindre la croissance, réduire la volatilité et améliorer la diversification du portefeuille.

Ces dernières années, il y a eu un virage croissant vers les investissements alternatifs dans le monde financier. Pourtant, malgré cette tendance, de nombreux investisseurs perçoivent encore les alternatives comme une catégorie d’investissement exclusive et étroite réservée à quelques-uns.

Cette perception est cependant loin d’être exacte. Les investissements alternatifs sont un domaine diversifié et expansif, offrant une vaste gamme d’actifs et de stratégies qui peuvent potentiellement bénéficier à un large éventail d’investisseurs.

Ces options d’investissement non traditionnelles se présentent sous diverses formes et peuvent servir d’outils puissants pour atteindre la croissance, réduire la volatilité et améliorer la diversification du portefeuille.

En nous plongeant dans le monde des investissements alternatifs, nous explorerons comment ces actifs sortent de leur statut de niche et deviennent de plus en plus accessibles à un public plus large d’investisseurs.

Vous pouvez suivre les reportages de Daba sur l’Afrique via WhatsApp. Inscrivez-vous ici.

Qu’est-ce que les investissements alternatifs ?

Les investissements alternatifs sont des actifs financiers qui ne relèvent pas des catégories d’investissement conventionnelles que sont les actions, les obligations et les liquidités. Ces investissements non traditionnels peuvent inclure le capital-investissement, le capital-risque, les fonds spéculatifs, l’immobilier, les matières premières, et même des actifs tangibles comme l’art ou les objets de collection.

Caractéristiques clés des investissements alternatifs :

Faible corrélation avec les marchés traditionnels : Les investissements alternatifs ne suivent souvent pas les mêmes tendances que les actions et les obligations, offrant ainsi des avantages de diversification.

Potentiel de rendements plus élevés : De nombreux investissements alternatifs offrent la possibilité de rendements supérieurs à la moyenne, bien que souvent avec un risque plus élevé.

Moins de liquidité : Les actifs alternatifs sont généralement plus difficiles à acheter et à vendre rapidement comparés aux actions ou obligations.

Réglementation limitée : De nombreux investissements alternatifs sont soumis à une surveillance réglementaire moindre que les titres traditionnels.

Frais plus élevés : Les investissements alternatifs sont souvent associés à des frais de gestion et de performance plus élevés.

Complexité : Ces investissements peuvent être plus complexes et peuvent nécessiter des connaissances spécialisées pour être compris et gérés efficacement.

Alternatives vs. Actifs Traditionnels

Les investissements traditionnels comme les actions et les obligations sont généralement très liquides, échangés sur des marchés publics, et ont une forte corrélation avec les mouvements du marché global. Ils sont également généralement plus transparents et soumis à des réglementations plus strictes.

En revanche, les investissements alternatifs peuvent être moins liquides, impliquent souvent des marchés publics et privés, et ont une corrélation plus faible avec les tendances générales du marché. Ils nécessitent fréquemment une gestion plus active et peuvent offrir le potentiel de rendements plus élevés, bien que potentiellement avec un risque plus élevé.

Types d’investissements alternatifs

Capital-Investissement (Private Equity) : Cela implique d’investir dans des entreprises privées ou des rachats d’entreprises publiques. En Afrique, le capital-investissement a joué un rôle crucial dans des secteurs comme les télécommunications, avec des entreprises comme Helios Investment Partners réalisant des investissements significatifs dans des sociétés comme Helios Towers.

Fonds Spéculatifs (Hedge Funds) : Ce sont des fonds gérés activement qui utilisent des stratégies d’investissement avancées. Bien que moins courants en Afrique, certains fonds spéculatifs se concentrent sur les marchés africains, comme Steyn Capital Management en Afrique du Sud.

Immobilier : Cela peut inclure des investissements directs dans des propriétés ou des fonds d’investissement immobilier (REITs). Le marché immobilier africain offre des opportunités significatives, avec une urbanisation rapide stimulant la demande dans des pays comme le Kenya et le Nigeria.

Matières Premières : Cela inclut des investissements dans des matières premières comme l’or, le pétrole ou les produits agricoles. L’Afrique est riche en ressources naturelles, rendant les investissements dans les matières premières particulièrement pertinents. Par exemple, investir dans des entreprises impliquées dans l’extraction d’or au Ghana ou la production de cacao en Côte d’Ivoire.

Infrastructure : Investissements dans des systèmes physiques comme les réseaux de transport, l’énergie ou les systèmes d’eau. L’Afrique présente un déficit important en infrastructures, offrant de nombreuses opportunités d’investissement, comme des projets d’énergie renouvelable dans des pays comme le Maroc ou le Kenya.

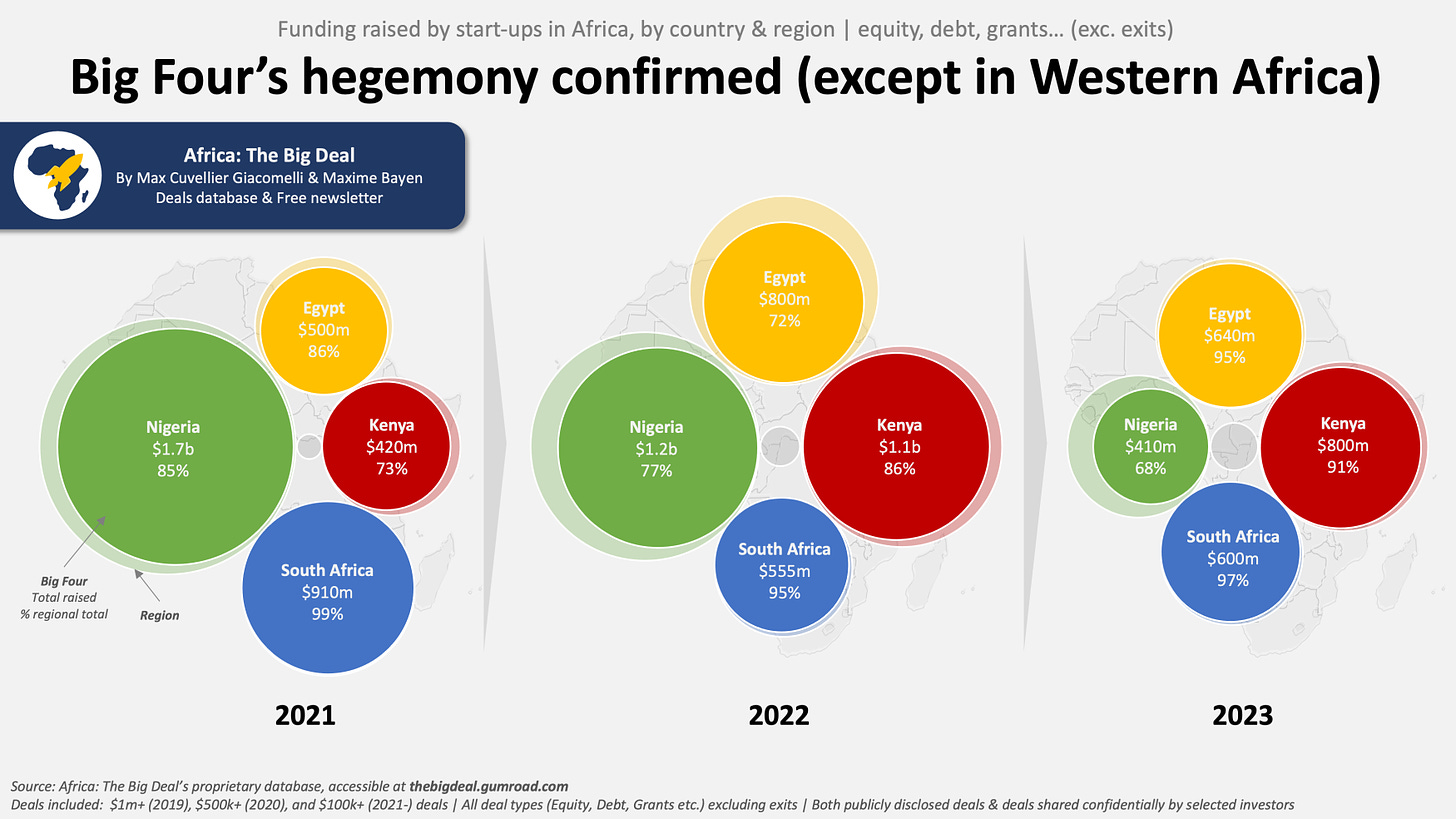

Capital-Risque (Venture Capital) : Cela implique d’investir dans des entreprises en phase de démarrage avec un fort potentiel de croissance. L’écosystème des startups technologiques en Afrique est en plein essor, avec des startups attirant des capitaux-risque significatifs. Les investisseurs peuvent participer à cet espace via des fonds de capital-risque, qui regroupent le capital de multiples investisseurs pour soutenir un portefeuille de startups. Par exemple, des fonds comme Future Africa investissent activement dans des entreprises technologiques africaines prometteuses.

Mythes sur les investissements alternatifs

Mythe : Les alternatives sont réservées aux ultra-riches.

Réalité : Bien que certains investissements alternatifs nécessitent des investissements minimums élevés, beaucoup sont désormais accessibles à un plus large éventail d’investisseurs via des fonds communs de placement et des ETFs.

Mythe : Les alternatives sont toujours à haut risque.

Réalité : Bien que certains investissements alternatifs comportent un risque élevé, d’autres peuvent en fait aider à réduire le risque global du portefeuille grâce à la diversification.

Mythe : Les alternatives surpassent toujours les investissements traditionnels.

Réalité : Les performances varient largement parmi les investissements alternatifs, et ils ne surpassent pas toujours les actions et les obligations.

Mythe : Les alternatives sont trop complexes pour les investisseurs moyens.

Réalité : Bien que certaines alternatives soient complexes, d’autres, comme l’immobilier ou les investissements dans les matières premières, peuvent être assez simples.

Mythe : Les alternatives sont complètement illiquides.

Réalité : La liquidité varie largement parmi les investissements alternatifs. Certains, comme certains fonds spéculatifs, offrent des opportunités de rachat régulières.

Avantages et inconvénients des investissements alternatifs

Avantages :

Diversification : Les alternatives peuvent aider à répartir le risque dans un portefeuille.

Potentiel de rendements plus élevés : Certaines alternatives offrent la possibilité de rendements supérieurs à la moyenne.

Couverture contre l’inflation : Certaines alternatives, comme l’immobilier et les matières premières, peuvent fournir une protection contre l’inflation.

Accès à des opportunités uniques : Les alternatives peuvent offrir une exposition à des investissements non disponibles sur les marchés publics.

Inconvénients :

Frais plus élevés : De nombreux investissements alternatifs sont associés à des frais de gestion et de performance significatifs.

Moins de liquidité : Il peut être plus difficile de vendre rapidement des investissements alternatifs.

Complexité : Certaines alternatives nécessitent des connaissances spécialisées pour être comprises et gérées efficacement.

Moins de transparence : De nombreux investissements alternatifs fournissent des rapports moins fréquents et détaillés que les investissements traditionnels.

Risque plus élevé : Certains investissements alternatifs comportent un risque de perte plus élevé.

Comment diversifier votre portefeuille avec des investissements alternatifs

Les investissements alternatifs peuvent être un outil puissant pour la diversification du portefeuille, offrant des avantages uniques qui complètent les actifs traditionnels comme les actions et les obligations. Voici comment vous pouvez utiliser les alternatives pour créer un portefeuille d’investissement plus robuste et diversifié :

Comprendre le concept de complémentarité : La clé d’une diversification efficace avec les alternatives réside dans le concept de complémentarité. Cela se réfère à la manière dont différents actifs évoluent les uns par rapport aux autres sous diverses conditions de marché. En sélectionnant des investissements qui ne se déplacent pas toujours dans la même direction, vous pouvez réduire le risque global du portefeuille. Par exemple, tandis que les actions peuvent lutter en période de ralentissement économique, certains investissements alternatifs comme l’or ou les fonds spéculatifs peuvent bien performer, équilibrant ainsi la performance de votre portefeuille.

Considérez différents horizons temporels et liquidités : Les investissements alternatifs ont souvent des horizons temporels plus longs et une liquidité plus faible comparés aux actifs traditionnels. Cela peut en fait être bénéfique pour la diversification du portefeuille. En incluant des investissements avec des horizons temporels variés, vous créez un portefeuille qui équilibre la flexibilité à court terme avec la stabilité à long terme.

Diversifiez à travers les marchés et les industries : Lors de l’intégration des alternatives, regardez au-delà des classes d’actifs. Diversifiez à travers différents marchés et industries. Par exemple, dans les investissements en capital-investissement ou en dette, choisissez des entreprises de secteurs complémentaires. Pour l’immobilier, répartissez les investissements à travers différents types de propriétés ou emplacements géographiques. Avec les matières premières, envisagez un mélange de différentes ressources comme les métaux, l’énergie et les produits agricoles. Cette approche aide à protéger votre portefeuille contre les baisses spécifiques à un secteur.

Équilibrez les niveaux de risque : Différents investissements alternatifs viennent avec des niveaux de risque variés. Considérez comment ces risques complètent le profil de risque existant de votre portefeuille. Par exemple, les investissements à plus long terme comme le capital-investissement peuvent offrir un risque de marché plus faible en raison de leurs horizons temporels prolongés. Les actifs physiques comme l’immobilier ou les objets de collection peuvent avoir un risque de marché plus faible mais un risque physique plus élevé (dommages, vol). L’objectif est de sélectionner des alternatives qui aident à équilibrer le risque global de votre portefeuille.

Utilisez des fonds d’investissement alternatifs : Pour de nombreux investisseurs, surtout ceux qui débutent avec les alternatives, l’utilisation de fonds d’investissement alternatifs peut être une bonne stratégie. Ces fonds, qui peuvent inclure des fonds spéculatifs, des fonds de capital-investissement ou des fonds d’investissement immobilier (REITs), offrent une gestion professionnelle et une diversification intégrée au sein de l’espace alternatif.

Envisagez des alternatives internationales : Regarder au-delà de votre marché domestique peut fournir des avantages supplémentaires de diversification. Les investissements alternatifs internationaux peuvent aider à se protéger contre les problèmes économiques spécifiques à un pays et fournir une exposition à différentes opportunités de croissance.

Commencez petit et augmentez progressivement l’exposition : Si vous êtes nouveau dans les investissements alternatifs, il est judicieux de commencer avec une petite allocation et d’augmenter progressivement votre exposition à mesure que vous vous familiarisez avec le comportement de ces actifs dans votre portefeuille.

Rebalancement régulier : Comme pour toute stratégie d’investissement, un rebalancement régulier est essentiel. Étant donné que les investissements alternatifs peuvent être moins liquides, il est important de revoir régulièrement votre portefeuille et d’effectuer des ajustements pour maintenir votre allocation d’actifs souhaitée.

En intégrant de manière réfléchie des investissements alternatifs dans votre portefeuille, vous pouvez potentiellement améliorer les rendements tout en réduisant le risque global. Cependant, il est important de se rappeler que les alternatives viennent avec leurs propres ensembles uniques de risques et de défis.

Comment investir dans les alternatives

Investissement direct : Pour ceux avec un capital significatif, investir directement dans des entreprises privées, l’immobilier ou les matières premières est une option.

Fonds : Les fonds communs de placement et les fonds négociés en bourse (ETFs) axés sur des actifs alternatifs offrent un point d’entrée plus accessible pour de nombreux investisseurs.

Plateformes d’investissement : Les plateformes numériques rendent les investissements alternatifs plus accessibles. Par exemple, Daba est une plateforme qui permet aux investisseurs d’accéder aux investissements dans les startups africaines et les fonds de capital-risque, un marché traditionnellement difficile d’accès pour les investisseurs individuels.

Fonds d’investissement immobilier (REITs) : Ceux-ci offrent un moyen d’investir dans l’immobilier sans posséder directement des propriétés.

Crowdfunding : Certaines plateformes permettent aux investisseurs de regrouper leur argent pour investir dans des alternatives comme l’immobilier ou les startups.

ETFs de matières premières : Ceux-ci fournissent une exposition aux matières premières sans avoir besoin de posséder directement l’actif physique.

Inscrivez-vous ici pour notre newsletter hebdomadaire Next Frontier.

Les plateformes d’investissement comme Daba sont particulièrement intéressantes pour ceux qui cherchent à investir dans des alternatives africaines. La plateforme permet aux investisseurs de soutenir des startups africaines prometteuses, offrant une exposition à l’écosystème technologique en pleine croissance du continent. Ce type de plateforme démocratise l’accès aux investissements en capital-risque, qui étaient traditionnellement disponibles uniquement pour les investisseurs institutionnels ou les individus à haute valeur nette.

Lors de la considération des investissements alternatifs, il est crucial de faire des recherches approfondies et de comprendre les risques impliqués. Bien que les alternatives puissent offrir des avantages significatifs, elles comportent également des défis uniques. Il est souvent judicieux de commencer petit et d’augmenter progressivement l’exposition à mesure que vous vous familiarisez avec ces types d’investissements.

Pour les investisseurs africains, ou ceux intéressés par les marchés africains, les alternatives présentent des opportunités uniques. La croissance économique rapide du continent, sa population jeune et ses marchés financiers en développement créent un terrain fertile pour les investissements alternatifs. Des startups technologiques à Lagos aux fermes solaires au Maroc, des projets d’infrastructure au Kenya aux investissements dans les matières premières à travers le continent, l’Afrique offre une gamme diversifiée d’options d’investissement alternatives.

Cependant, il est important de noter que l’investissement dans les alternatives africaines comporte également des risques uniques, notamment l’instabilité politique, la volatilité des devises et des cadres réglementaires moins développés dans certains pays. Comme pour tout investissement, une diligence raisonnable approfondie et une compréhension claire des risques et des récompenses potentielles sont essentielles.

En conclusion, bien que les investissements alternatifs aient été autrefois considérés comme une zone de niche pour les investisseurs sophistiqués, ils deviennent de plus en plus une considération courante pour la diversification du portefeuille.

Alors que le paysage de l’investissement évolue, en particulier dans des marchés dynamiques comme l’Afrique, les alternatives offrent des opportunités passionnantes pour ceux qui sont prêts à aller au-delà des actifs traditionnels. Que ce soit via des classes d’actifs alternatifs établies ou des plateformes innovantes comme Daba, les investisseurs ont désormais plus d’options que jamais pour diversifier leurs portefeuilles et accéder à des opportunités d’investissement uniques.