Les devises africaines faibles érodent les rendements des actions pour les investisseurs en dollars, diminuant l’attrait du continent en tant que destination de marché de frontière. La BRVM offre une alternative convaincante.

Presque partout en Afrique, les marchés boursiers sont en plein essor, certains atteignant des niveaux sans précédent. Les actions égyptiennes, mesurées par l’indice EGX 30, ont encore grimpé de 0,45 % la semaine se terminant le 10 juillet. L’indice de référence a bondi de plus de 13 % depuis le début de l’année en termes de monnaie locale – un rallye impressionnant à tous égards. Mais pour les investisseurs internationaux évaluant leurs rendements en dollars américains, le tableau est bien moins réjouissant.

La forte baisse de la livre égyptienne par rapport au dollar a transformé ces gains à deux chiffres en une perte douloureuse de -26 %. Cela reflète le paradoxe auquel sont confrontés de nombreux marchés boursiers africains en 2024. Alors que les indices boursiers locaux affichent des gains enviables, les devises faibles sur des marchés comme l’Égypte, le Nigeria, le Zimbabwe et d’autres érodent les rendements pour les investisseurs internationaux et ceux mesurant la performance en dollars américains ou en euros, diminuant ainsi l’attrait du continent en tant que destination de marché de frontière.

Le mois dernier, l’un des plus grands gestionnaires d’actifs du monde, BlackRock, a annoncé la liquidation de son ETF iShares de 400 millions de dollars qui investissait dans des pays comme le Nigeria et le Kenya, citant des conditions économiques difficiles et des problèmes de devises. La liquidation met en évidence des défis systémiques plus larges dans ces marchés : la volatilité des devises a rendu de plus en plus difficile pour les investisseurs étrangers de maintenir des rendements stables, aux côtés des défis de liquidité du marché et des restrictions sur le rapatriement des bénéfices.

Ce développement pourrait inciter à une réévaluation des profils de risque-rendement des actions africaines parmi les investisseurs mondiaux, ce qui pourrait potentiellement entraîner une réduction des flux de capitaux étrangers vers ces marchés à court terme.

Les réformes coûteuses de l’Égypte

L’histoire de l’Égypte est particulièrement frappante. La divergence spectaculaire entre les rendements des actions en termes de monnaie locale et étrangère découle de la récente crise monétaire de l’Égypte.

En mars 2024, le pays a mis en œuvre des réformes économiques, y compris une forte dévaluation de la livre égyptienne. La banque centrale a augmenté les taux d’intérêt de 600 points de base et a permis à la valeur de la livre de plonger par rapport au dollar américain.

Ces mesures faisaient partie d’un plan de sauvetage de 8 milliards de dollars avec le Fonds monétaire international (FMI), élargi à partir d’un précédent accord de 3 milliards de dollars. Les réformes visent à résoudre la pénurie chronique de devises étrangères du pays nord-africain et l’inflation galopante, qui a vu les prix du pain non subventionné presque doubler en un an seulement.

Bien que la dévaluation puisse aider à rendre les exportations égyptiennes plus compétitives et améliorer le déficit commercial du pays, elle a considérablement diminué le pouvoir d’achat des Égyptiens, dont près de 30 % vivent déjà dans la pauvreté. Pour les investisseurs internationaux, la baisse de la devise a plus que compensé les gains du marché boursier.

Les problèmes du naira nigérian éclipsent le rallye du marché

Le Nigeria présente un tableau similaire. L’indice NGX All Share a grimpé de 33,3 % en termes de naira depuis le début de 2024. Pourtant, lorsqu’ils sont mesurés en dollars américains, les investisseurs enregistrent une perte de -24,46 %.

Le coupable ? La piètre performance du naira nigérian. Bloomberg a rapporté que le naira a terminé le premier semestre de 2024 en tant que monnaie la moins performante au monde, s’affaiblissant de 40 % depuis le début de l’année. Cette série de pertes est la plus longue depuis juillet 2017 pour l’une des plus grandes économies d’Afrique.

Le Nigeria a lutté pendant des années avec une pénurie aiguë de devises étrangères et une instabilité, principalement en raison d’une production de pétrole brut plus faible et d’un manque de diversification économique. Depuis juin 2023, lorsque le gouvernement du président Bola Tinubu a introduit des changements de politique pour attirer les flux de capitaux et relancer l’économie, la monnaie locale a perdu environ 70 % de sa valeur par rapport au dollar.

Le gouverneur de la banque centrale, Olayemi Cardoso, s’est montré optimiste quant à la possibilité de stabiliser la volatilité de la devise. Depuis son entrée en fonction en septembre, il a augmenté les taux d’intérêt de 750 points de base pour atteindre 26,25 %, a éliminé un arriéré de devises étrangères et a négocié des entrées de dollars multilatéraux pour aider à stabiliser la monnaie.

Cependant, la performance du naira au premier semestre de 2024 suggère que des défis importants subsistent.

La volatilité extrême des devises au Zimbabwe

La situation au Zimbabwe est peut-être la plus extrême. L’indice All Share de la Bourse du Zimbabwe (ZSE) a chuté de 99,92 % en termes de monnaie locale depuis le début de l’année. Lorsqu’il est converti en dollars américains, cela se traduit par une perte de 62,95 %.

Cette baisse survient alors que le Zimbabwe a récemment annoncé la conversion de ses soldes en dollars locaux en une nouvelle monnaie appelée Zimbabwe Gold, ou ZiG. Ce geste représente une nouvelle tentative de stabiliser la situation monétaire volatile du pays, qui a connu de multiples redénominations et périodes d’hyperinflation au cours des deux dernières décennies.

La nouvelle monnaie ZiG est supposément adossée à des réserves d’or, le gouverneur de la banque centrale affirmant avoir 1,1 tonne d’or dans ses coffres et des réserves supplémentaires à l’étranger. Cependant, les économistes et les citoyens restent sceptiques, compte tenu de l’histoire du pays en matière de réformes monétaires ratées.

Malgré l’introduction du ZiG, environ 85 % de toutes les transactions au Zimbabwe sont encore réalisées en dollars américains, soulignant le manque de confiance persistant dans la monnaie locale. Cette dollarisation persistante rend difficile le fonctionnement efficace du marché boursier en termes de monnaie locale.

L’avantage de la BRVM

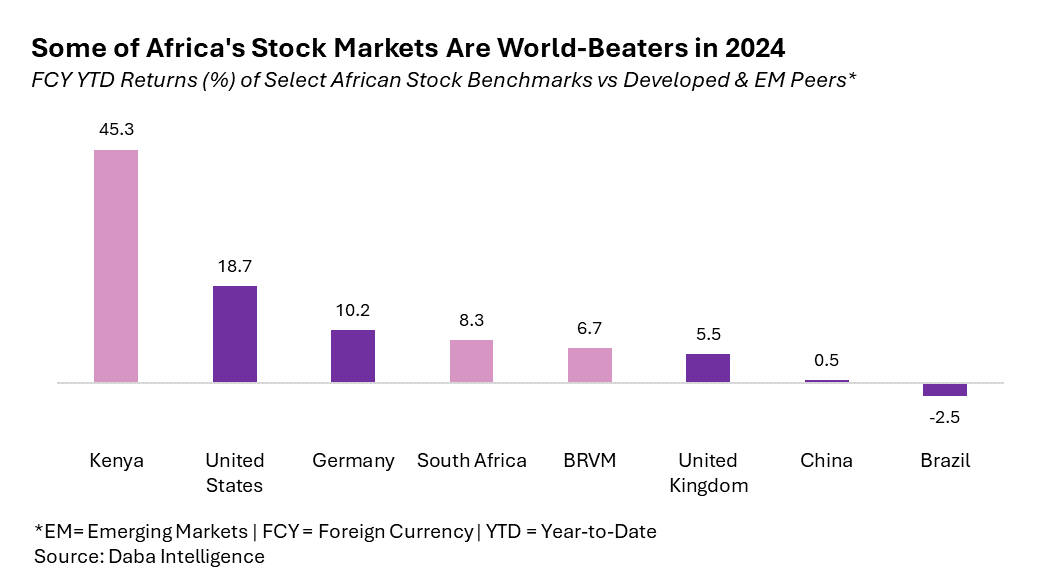

Contrairement aux pertes dues aux devises observées sur certains marchés africains, la BRVM, une bourse régionale desservant huit pays d’Afrique de l’Ouest, offre des rendements solides en termes de monnaie locale et étrangère.

L’indice composite de la BRVM, qui couvre les actions cotées à la Bourse Régionale des Valeurs Mobilières, dont le siège est à Abidjan, en Côte d’Ivoire, a augmenté de 8,18 % en termes de monnaie locale au 12 juillet. Plus important encore pour les investisseurs internationaux, ces gains se traduisent par un rendement de 6,74 % en dollars américains et de 7,97 % en euros.

La capacité de préserver les rendements pour les investisseurs étrangers découle de la devise utilisée dans ses pays membres. La bourse opère avec le franc CFA, qui est indexé sur l’euro à un taux fixe. Cette parité offre un niveau de stabilité et de prévisibilité qui fait cruellement défaut à de nombreuses autres devises africaines.

Les huit pays desservis par la BRVM – Bénin, Burkina Faso, Côte d’Ivoire, Guinée-Bissau, Mali, Niger, Sénégal et Togo – sont tous membres de l’Union Économique et Monétaire Ouest Africaine (UEMOA). Ce bloc économique utilise le franc CFA d’Afrique de l’Ouest, qui maintient sa parité avec l’euro depuis 1999.

Alors que les rendements sont plus modestes que sur certains autres marchés africains, l’écart minimal entre les rendements en monnaie locale et étrangère démontre la valeur de la stabilité monétaire. La légère différence est due aux fluctuations du taux de change euro-dollar plutôt qu’à une faiblesse du franc CFA lui-même. Les mouvements de l’euro ont également été beaucoup moins dramatiques que les dévaluations observées dans des pays comme l’Égypte et le Nigeria.

Cette stabilité rend la BRVM attrayante pour les investisseurs averses au risque souhaitant obtenir une exposition aux actions africaines sans prendre de risques significatifs liés aux devises. Elle permet aux investisseurs de se concentrer davantage sur les fondamentaux des entreprises et les facteurs économiques plutôt que sur les risques de change et offre également un environnement plus prévisible pour les entreprises cotées.

Cependant, la parité du franc CFA n’est pas sans controverse. Les critiques soutiennent qu’elle limite la flexibilité de la politique monétaire et maintient les pays membres trop dépendants de la France. Néanmoins, pour les investisseurs recherchant un juste milieu entre les marchés à forte croissance et à haut risque et la stabilité des économies développées, la BRVM offre une alternative convaincante.

Le tableau d’ensemble

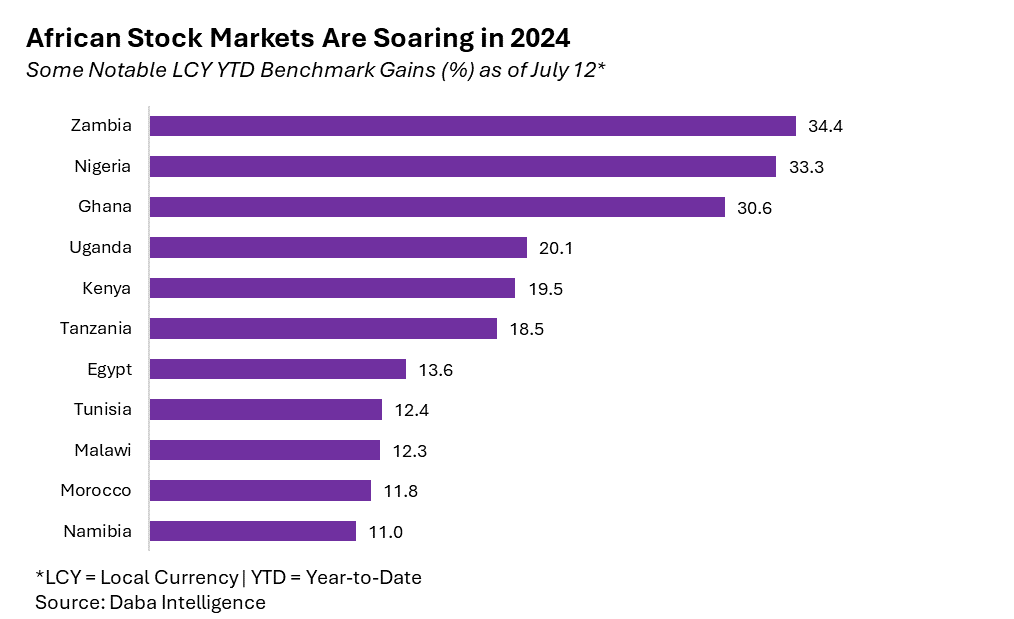

Malgré les défis liés aux devises, de nombreux marchés boursiers africains ont affiché des performances impressionnantes en termes de monnaie locale en 2024.

À noter également le Kenya, dont l’indice de référence boursier a rebondi de son creux précédent pour devenir l’un des meilleurs performeurs mondiaux. L’indice All-Share de la Bourse des Valeurs de Nairobi a enregistré un rendement de plus de 45 % pour les investisseurs en dollars cette année, après une perte de plus de 40 % en 2023.

Ces chiffres soulignent le potentiel des marchés boursiers africains, notamment pour les investisseurs locaux ou ceux capables de couvrir le risque de change efficacement.

Cependant, la différence marquée entre les rendements en monnaie locale et en dollars américains sur de nombreux marchés met en évidence le rôle crucial que joue la stabilité monétaire dans l’attraction et la rétention des investissements internationaux.

Équilibrer croissance et stabilité

Les fortunes divergentes des marchés boursiers africains en 2024 soulignent les défis complexes auxquels sont confrontées les économies du continent. Alors que de nombreux pays connaissent une croissance économique robuste et des marchés boursiers locaux en plein essor, l’instabilité monétaire menace de saper ces gains aux yeux des investisseurs internationaux.

Pour des pays comme l’Égypte et le Nigeria, la voie à suivre consiste à équilibrer soigneusement la nécessité de taux de change compétitifs avec le désir de stabilité monétaire. Les deux nations travaillent avec des partenaires internationaux comme le FMI pour mettre en œuvre des réformes, mais le processus sera probablement progressif et potentiellement volatile.

La situation du Zimbabwe reste particulièrement difficile, compte tenu de son histoire d’hyperinflation et de multiples crises monétaires. L’introduction de la monnaie ZiG représente une nouvelle tentative de stabiliser le système monétaire, mais il reste à voir si cet effort réussira là où d’autres ont échoué.

Le succès relatif de la BRVM et de la zone franc CFA offre un modèle intrigant pour d’autres régions africaines à considérer. Bien que les unions monétaires complètes puissent ne pas être réalisables ou souhaitables pour tous les pays, explorer des moyens d’améliorer la coopération monétaire et de réduire la volatilité des taux de change pourrait aider à préserver les gains des marchés boursiers pour les investisseurs locaux et internationaux.

Pour les investisseurs, la principale conclusion est l’importance croissante de regarder au-delà des rendements boursiers bruts lors de l’évaluation des opportunités d’investissement en Afrique. Les tendances des devises, les réformes économiques et la stabilité politique sont des facteurs cruciaux à considérer en plus de la performance des actions. Bien que le potentiel de rendements élevés existe, comme en témoigne la forte performance en monnaie locale de nombreux marchés, la gestion de l’exposition aux devises est essentielle pour réaliser des gains réels.

Alors que l’Afrique continue de se développer et que ses marchés financiers mûrissent, la stabilité monétaire sera la clé pour débloquer le plein potentiel des marchés boursiers du continent. En attendant, les investisseurs devront naviguer prudemment, en équilibrant les opportunités passionnantes présentées par l’histoire de croissance de l’Afrique avec les risques très réels posés par la volatilité des devises.