Starlink se développe rapidement à travers l’Afrique pour connecter des millions de personnes. Cependant, l’entreprise doit naviguer à travers un labyrinthe complexe d’obstacles réglementaires.

Dans l’immensité de l’Afrique, où l’infrastructure Internet traditionnelle a longtemps eu du mal à suivre les normes mondiales de connectivité, un nouvel acteur fait sensation.

Starlink, le fournisseur de large bande par satellite opéré par SpaceX d’Elon Musk, étend rapidement son empreinte sur le continent africain, promettant de combler le fossé numérique qui a empêché des millions de personnes de participer pleinement à l’économie numérique mondiale.

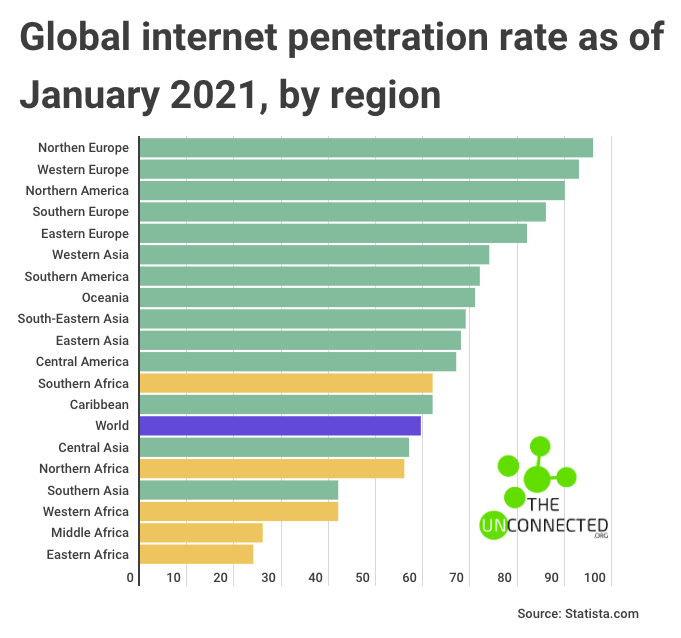

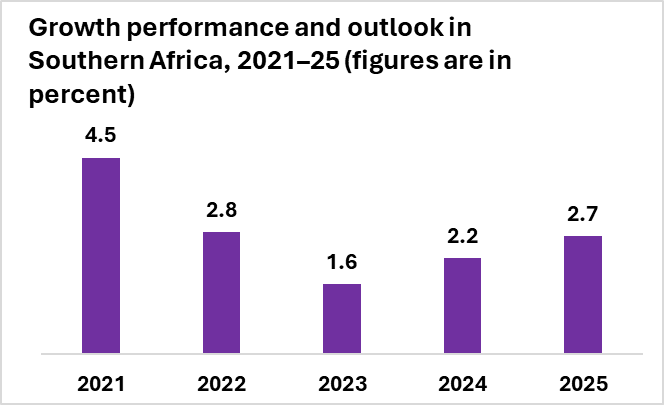

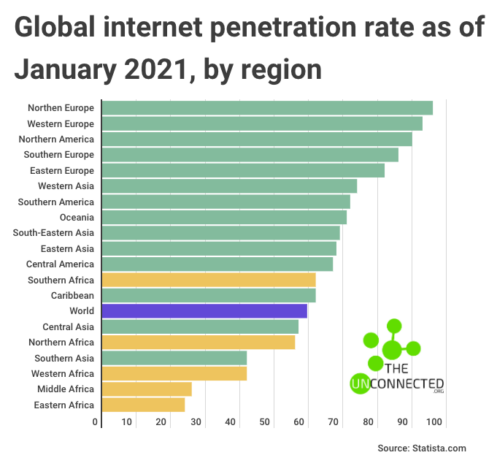

L’Afrique a le taux de pénétration Internet le plus bas avec 39 % de la population, contre une moyenne mondiale de près de 60 %.

Il existe également de grandes différences d’accès à Internet entre les zones rurales et urbaines ; l’utilisation des smartphones dans les zones urbaines dépasse celle des zones rurales de près de 200 % dans certains pays.

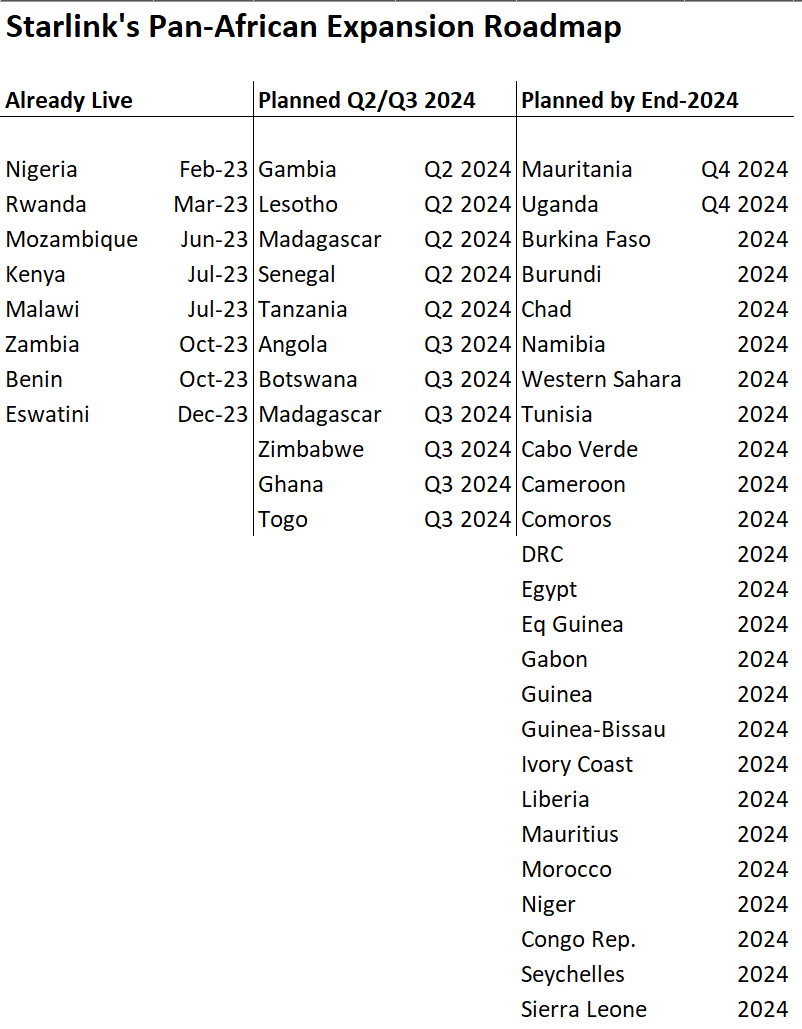

En mai 2024, les services de Starlink étaient opérationnels dans huit pays africains, avec des plans ambitieux pour atteindre beaucoup d’autres dans les mois à venir. Ce développement marque une étape importante dans le parcours de l’Afrique vers une couverture Internet complète et pourrait potentiellement redéfinir le paysage numérique du continent.

La révolution Starlink : comprendre la technologie

Avant de plonger dans l’expansion africaine de Starlink, il est crucial de comprendre ce qui rend cette technologie si révolutionnaire :

Satellites en orbite basse : le changeur de jeu

Le système de Starlink repose sur une constellation de satellites en orbite basse (LEO). Contrairement aux satellites géostationnaires traditionnels, qui orbitent à des altitudes beaucoup plus élevées, les satellites LEO offrent plusieurs avantages :

Faible latence : La proximité plus proche de la Terre entraîne une réduction significative du temps de transit du signal, offrant une expérience Internet plus réactive.

Couverture plus large : La possibilité de déployer de nombreux satellites permet une couverture plus large et plus cohérente, même dans les zones reculées.

Vitesses plus élevées : Les satellites LEO peuvent fournir des vitesses comparables ou supérieures à de nombreuses options de large bande terrestre.

La croissance du réseau satellite de Starlink

Depuis le lancement de son premier lot de 60 satellites en mai 2019, Starlink a rapidement étendu son réseau :

Au 15 mai 2024, il y avait 6 017 satellites Starlink en orbite.

Plus de 5 200 de ces satellites sont opérationnels.

SpaceX a des licences pour déployer environ 12 000 satellites.

Des rapports suggèrent un potentiel d’expansion à plus de 34 000 satellites à l’avenir.

Ce réseau en expansion a permis à Starlink d’atteindre des étapes importantes :

Décembre 2022 : 1 million d’abonnés dans le monde

Décembre 2023 : Environ 2,3 millions d’utilisateurs

Mai 2024 : Services disponibles dans plus de 75 pays dans le monde

Où Starlink est-il disponible en Afrique ? Du lancement à l’expansion

Nigeria : la porte d’entrée de l’Afrique

L’aventure africaine de Starlink a commencé au Nigeria, marquant une étape importante dans la stratégie d’expansion mondiale de l’entreprise :

Mai 2022 : Obtention des licences de passerelle internationale et de fournisseur de services Internet de la Commission des communications du Nigeria.

Février 2023 : Lancement officiel des services au Nigeria.

Structure de tarification initiale au Nigeria :

Abonnement mensuel : NGN38,000 (25 $)

Coûts matériels uniques : NGN440,000 (290 $)

Remarque : Les coûts matériels ont été réduits par rapport à un coût initial de NGN800,000 (528 $) en avril 2024.

Lire aussi : Starlink réduit les prix pour attirer les utilisateurs nigérians

Rwanda : Pionnier de la connectivité éducative

Peu après le Nigeria, le Rwanda est devenu le deuxième pays africain à accueillir Starlink :

Mars 2023 : Lancement commercial au Rwanda.

Projet pilote avant le lancement : Couverture pour 500 écoles.

Fin 2023 : 3 448 abonnements enregistrés par l’Autorité de régulation des services publics du Rwanda.

L’expansion rapide à travers l’Afrique

Tout au long de 2023, la présence de Starlink en Afrique a considérablement augmenté, avec des lancements dans six pays supplémentaires :

Mozambique

Kenya

Malawi

Zambie

Bénin

Eswatini

Cette expansion rapide a démontré l’engagement de Starlink envers le marché africain et son potentiel pour transformer la connectivité à travers le continent.

Starlink a soit déjà lancé soit a prévu des dates de déploiement dans 44 des 54 pays africains reconnus par les Nations Unies – mais l’Afrique du Sud ne figure toujours pas sur la liste des disponibilités futures.

Partenariats stratégiques : amplifier la portée et l’impact

Collaboration avec Africa Mobile Networks (AMN)

En juillet 2023, Starlink a franchi une étape importante en signant un accord avec Africa Mobile Networks (AMN). Ce partenariat met en évidence le potentiel de Starlink non seulement pour servir les consommateurs individuels, mais aussi pour améliorer l’infrastructure de télécommunications existante :

AMN construit des stations de base mobiles pour les communautés éloignées.

L’entreprise exploite plus de 1 500 stations de base à travers le Nigeria.

Les terminaux Starlink sont utilisés pour fournir une connectivité de données dans les zones dépourvues d’accès à la fibre.

Accord de revendeur avec Paratus Group

En septembre 2023, Starlink a réalisé un autre mouvement stratégique en signant un accord de revente avec l’opérateur télécom namibien Paratus Group :

Couverture initiale : Mozambique, Kenya, Rwanda et Nigeria.

Plans de déploiement dans d’autres pays.

Ce partenariat permet à Paratus d’offrir les services de large bande par satellite de Starlink à ses clients à travers l’Afrique.

Défis et obstacles réglementaires : naviguer dans le paysage africain

Bien que l’expansion de Starlink en Afrique ait été impressionnante, elle n’a pas été sans défis. L’entreprise a rencontré divers obstacles réglementaires et considérations juridiques dans différents pays africains :

Angola : Lancement retardé

Plan initial : Lancement au quatrième trimestre 2023

Nouvelle échéance : troisième trimestre 2024

Raison : Délai pour obtenir les concessions d’exploitation nécessaires de l’Institut angolais des communications.

Zimbabwe : Avertissements et blocages réglementaires

Janvier 2024 : L’Autorité de régulation des postes et télécommunications du Zimbabwe (POTRAZ) a averti que Starlink n’était pas encore licencié.

POTRAZ a ordonné à Starlink de bloquer la connectivité à l’intérieur des frontières du Zimbabwe.

Avril 2024 : Starlink a demandé une licence à POTRAZ.

Mai 2024 : Starlink reçoit une licence au Zimbabwe

Des défis similaires sont apparus dans plusieurs autres pays africains où Starlink n’est pas encore licencié, notamment :

République démocratique du Congo

Guinée

Botswana (récemment licencié)

Afrique du Sud

Cameroun

Soudan

Ces défis réglementaires soulignent le paysage complexe que Starlink doit naviguer à mesure qu’il s’étend à travers l’Afrique, équilibrant la croissance rapide avec la conformité aux lois et règlements locaux.

L’impact de Starlink sur le paysage numérique africain

À mesure que Starlink continue d’étendre sa présence en Afrique, son impact sur le paysage Internet du continent devient de plus en plus évident :

Réduire la fracture numérique

L’un des impacts les plus significatifs de l’expansion de Starlink est son potentiel à combler la fracture numérique qui a longtemps frappé de nombreux pays africains :

Connectivité rurale : La technologie par satellite de Starlink peut atteindre des zones où l’infrastructure Internet traditionnelle est insuffisante ou inexistante.

Amélioration de l’accès à l’éducation : Avec une meilleure connectivité Internet, les étudiants des zones reculées peuvent accéder à des ressources d’apprentissage en ligne et participer à des programmes d’enseignement à distance.

Progrès en santé : La télémédecine devient une option viable dans les zones auparavant coupées de l’accès Internet fiable.

Stimuler la croissance économique

L’amélioration de la connectivité Internet a le potentiel de stimuler la croissance économique à travers le continent :

Expansion du commerce électronique : Un Internet fiable permet aux entreprises d’atteindre de nouveaux marchés et clients.

Opportunités de travail à distance : Les professionnels africains peuvent participer à l’économie mondiale du travail indépendant et aux tendances du travail à distance.

Progrès agricoles : Les agriculteurs peuvent accéder à des données météorologiques en temps réel, des prix du marché et des meilleures pratiques agricoles.

Améliorer la réponse aux catastrophes et la résilience

La technologie de Starlink offre une solution robuste pour maintenir la connectivité lors de catastrophes naturelles ou d’autres urgences :

Réseau de secours : En cas de défaillance des réseaux terrestres, Starlink peut fournir des liens de communication cruciaux.

Déploiement rapide : Les terminaux Starlink peuvent être rapidement installés dans les zones touchées par des catastrophes pour faciliter les efforts de secours.

Défis et considérations pour l’avenir

Bien que l’expansion de Starlink en Afrique soit prometteuse, plusieurs défis et considérations doivent être pris en compte :

Problèmes d’accessibilité financière

Bien que les prix de Starlink aient diminué depuis son lancement initial, le service reste relativement coûteux pour de nombreux consommateurs africains :

Besoin de modèles de tarification innovants pour rendre le service plus accessible.

Potentiel de subventions gouvernementales ou de partenariats public-privé pour étendre l’accès.

Conformité réglementaire

Comme l’ont montré les expériences de Starlink dans divers pays africains, naviguer dans le paysage réglementaire peut être difficile :

Besoin d’un engagement proactif avec les régulateurs de chaque pays.

Importance de comprendre et de respecter les lois et réglementations locales.

Concurrence avec les fournisseurs existants

L’entrée de Starlink sur le marché africain peut perturber les fournisseurs de services Internet existants :

Potentiel d’augmentation de la concurrence pour faire baisser les prix et améliorer la qualité du service.

Besoin pour les fournisseurs existants d’innover et de s’adapter pour rester compétitifs.

Préoccupations environnementales

La prolifération des satellites en orbite basse a soulevé des inquiétudes concernant les débris spatiaux et leur impact sur les observations astronomiques :

Importance d’un déploiement et d’une gestion responsables des satellites.

Besoin de recherches continues sur les impacts environnementaux à long terme des constellations de satellites.

Une nouvelle ère de connectivité pour l’Afrique

À mesure que Starlink continue son expansion à travers l’Afrique, avec des plans de lancement dans plus de 15 nouveaux pays en 2024, le continent se trouve au bord d’une révolution de la connectivité. Les avantages potentiels sont immenses, de l’amélioration de l’éducation et des soins de santé à la croissance économique et à la résilience accrue face aux catastrophes.

Cependant, réaliser ce potentiel nécessitera une navigation attentive des défis réglementaires, l’abordabilité des préoccupations et l’équilibre entre l’expansion rapide et les pratiques responsables.

À mesure que l’Afrique embrasse cette nouvelle ère de connectivité, les années à venir verront probablement une transformation de la façon dont des millions d’Africains accèdent et utilisent Internet. Pour les entreprises, les gouvernements et les individus à travers le continent, rester informé de l’expansion de Starlink et comprendre ses implications sera crucial.

À mesure que le paysage numérique de l’Afrique évolue, ceux qui peuvent s’adapter et tirer parti de ces nouvelles options de connectivité seront bien positionnés pour prospérer dans un monde de plus en plus connecté. Rester informé et prendre des décisions d’investissement stratégiques est essentiel.

Pour ceux qui cherchent à capitaliser sur le paysage technologique en évolution de l’Afrique, abonnez-vous à la newsletter hebdomadaire de Daba pour un récapitulatif des principales nouvelles dans le paysage économique et d’investissement de l’Afrique.

Plongez plus profondément avec notre newsletter Pulse54 pour des informations bi-hebdomadaires sur les affaires, l’économie, la finance et la technologie en Afrique.

Pour des mises à jour en temps réel, suivez notre chaîne WhatsApp, et pour des conseils d’investissement premium, passez à Daba Pro.

Visitez la plateforme de Daba aujourd’hui pour explorer ces ressources et plus encore.