De Senegal à la Côte d’Ivoire, les avancées passionnantes dans le domaine de la technologie façonnent l’avenir en Afrique francophone.

Saviez-vous que l’Afrique abrite le plus grand nombre de locuteurs français au monde ?

Oui, vous avez bien lu.

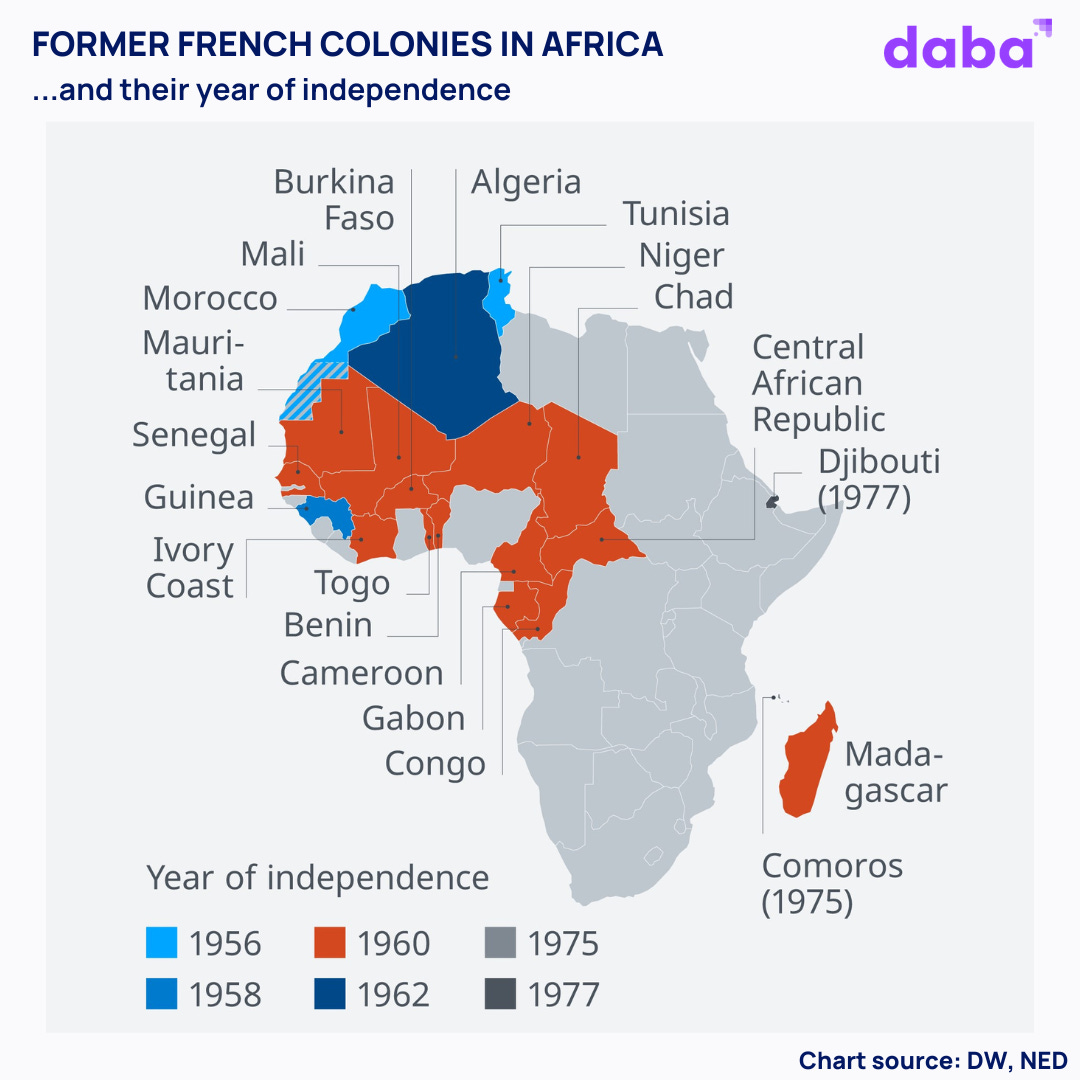

La langue française, introduite sur le continent par la colonisation de la France et de la Belgique, est aujourd’hui parlée par environ 167 millions de personnes en Afrique en 2023, ce qui représente 51 % de la population mondiale de locuteurs français.

Cette population est répartie dans 29 pays, soit plus de la moitié des 55 pays d’Afrique, s’étendant du Maghreb en Afrique du Nord aux nations subsahariennes du centre et de l’ouest telles que le Sénégal, la Côte d’Ivoire et le Cameroun.

Jusqu’à 21 de ces pays sont désignés comme des “pays francophones”, où le français est soit la langue officielle, soit couramment parlée.

Et, selon certaines estimations, il y aura 700 millions de locuteurs français d’ici 2050, dont 80 % en Afrique.

Pourtant, malgré sa prédominance, la région francophone reste souvent dans l’ombre des discussions concernant l’une des tendances les plus marquantes du continent : la montée de l’innovation technologique et des start-ups.

Pendant la majeure partie de la dernière décennie, une grande partie de l’attention et des investissements ont été orientés vers les start-ups des pays anglophones.

Pour mettre les choses en perspective, l’Afrique francophone attire généralement moins de 20 % des investissements en capital-risque annuels de l’Afrique.

Pourtant, cela ne signifie pas qu’il n’y a pas de projets passionnants.

Bien au contraire, la région a produit certaines des start-ups les plus remarquables dans les domaines de la technologie financière et des logiciels en Afrique.

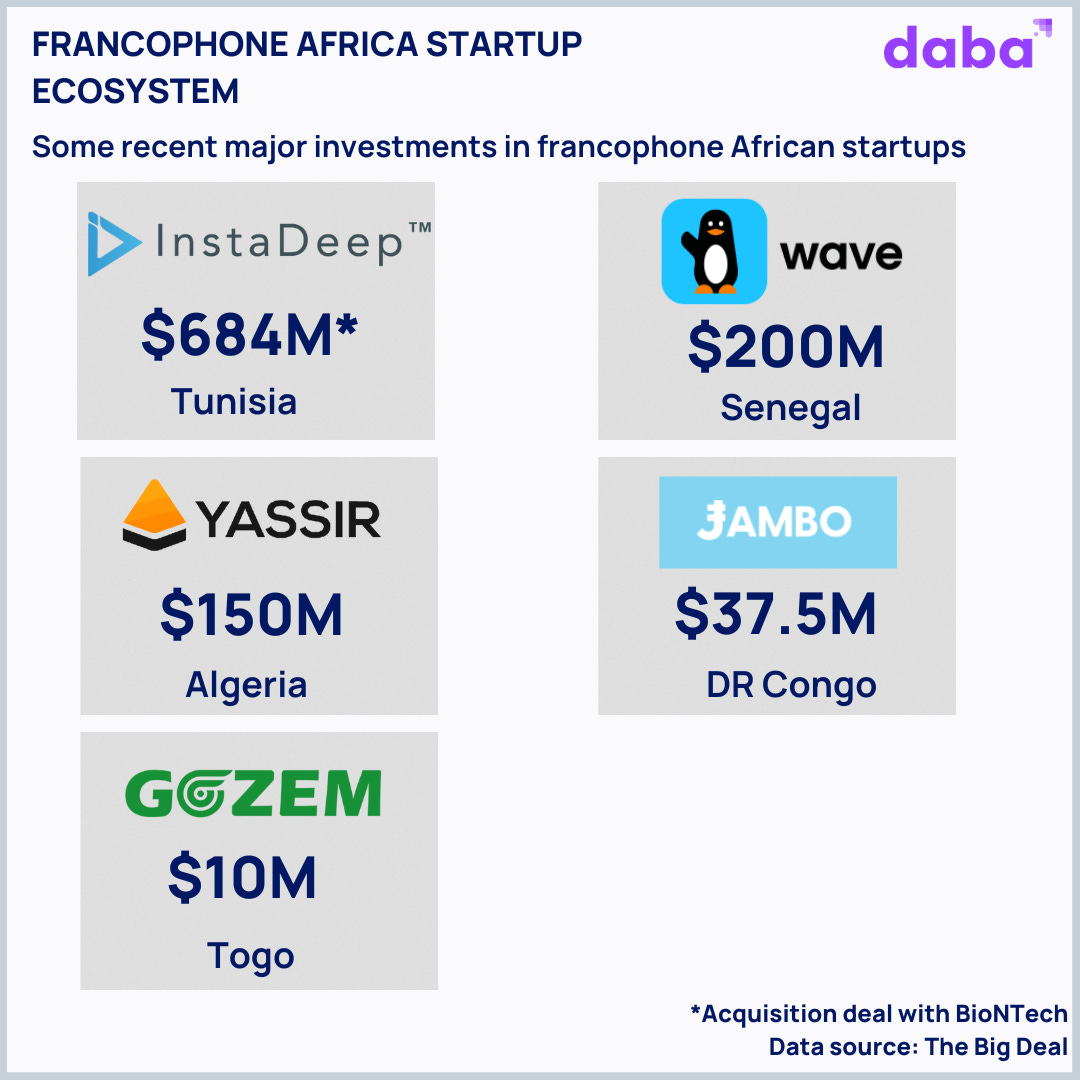

Wave du Sénégal (service de paiement mobile), InstaDeep de la Tunisie (fournisseur de solutions d’intelligence artificielle récemment acquis par BioNTech SE dans le cadre d’une transaction de 684 millions de dollars), Chari du Maroc (une plateforme de commerce électronique pour les petits détaillants), et Yassir de l’Algérie (une super application pour les services à la demande, le transport, la livraison de dernière mile, les services de paiement, etc.) en sont des exemples brillants.

Alors, pourquoi l’Afrique francophone est-elle négligée ?

Les barrières linguistiques et les préférences des investisseurs jouent un rôle dans cette disparité.

La plupart des investisseurs en capital-risque actifs en Afrique proviennent des États-Unis et du Royaume-Uni, favorisant les marchés anglophones en raison de leur familiarité.

Pendant ce temps, les investisseurs français sont rares sur la scène des start-ups africaines, ce qui contribue à la répartition inégale des financements.

Une autre raison majeure du retard des financements des start-ups africaines francophones est leur entrée récente sur la scène.

Leur émergence au cours des trois dernières années et leur statut de démarrage entravent les tours de financement plus importants.

Battre les probabilités : la montée des start-ups francophones

En 2021, la start-up sénégalaise Wave a atteint un jalon remarquable en devenant la première start-up du pays à atteindre une valorisation d’un milliard de dollars après avoir levé 200 millions de dollars.

Elle s’est également distinguée en tant que première licorne en dehors des hubs technologiques traditionnellement dominants tels que le Nigeria, l’Afrique du Sud, l’Égypte et le Kenya, et en tant que pionnière en Afrique francophone.

Le financement dirigé par l’IFC a suscité une attention considérable, suscitant la curiosité concernant les progrès technologiques dans la région plus large.

Depuis lors, les investissements dans les start-ups africaines francophones ont augmenté de manière constante.

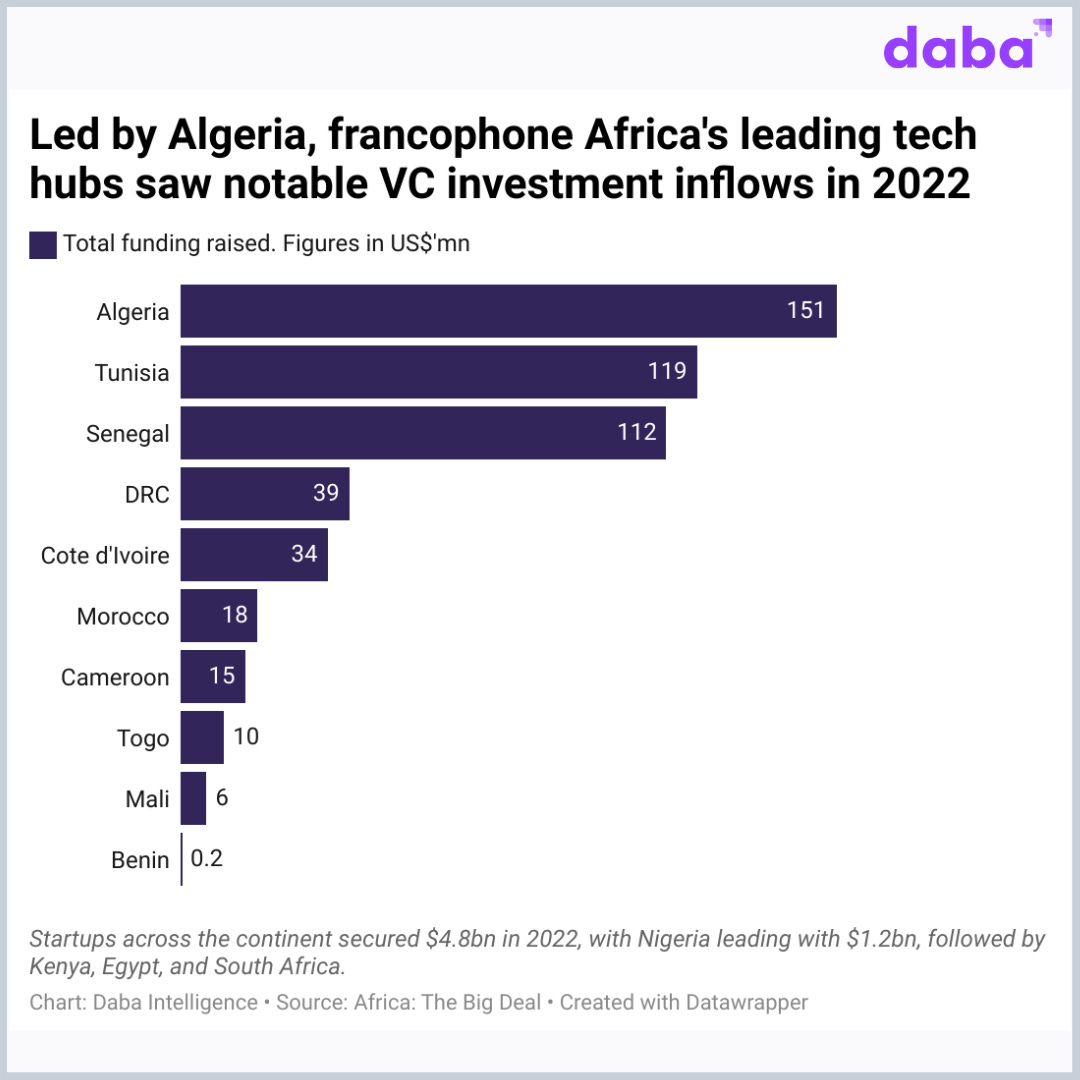

Les start-ups africaines ont levé 4,8 milliards de dollars en 2022, le Nigeria étant en tête avec 1,2 milliard de dollars, suivi du Kenya, de l’Égypte et de l’Afrique du Sud.

Cependant, les données d’Africa: The Big Deal, une publication qui suit le financement en capital-risque en Afrique, ont révélé un changement de dynamique au-delà des “Big Four”.

Les pays francophones comme l’Algérie, la Tunisie et le Sénégal ont attiré respectivement 151 millions de dollars, 119 millions de dollars et 112 millions de dollars.

La Côte d’Ivoire a levé 34 millions de dollars, et le Togo a atteint pour la première fois la barre des 10 millions de dollars de financement. Le Mali a également connu sa meilleure année avec 6 millions de dollars.

Bien que les investissements en Afrique centrale francophone restent inférieurs à ceux des autres régions, le Tchad, le Cameroun, le Congo et la RDC ont vu augmenter les flux d’investissements, passant de 24 millions de dollars en 2021 à 50 millions de dollars en 2022.

Quel est l’avenir des “Francophones” en Afrique ?

Plusieurs tendances indiquent un changement dans les perspectives des entreprises technologiques de l’Afrique francophone.

Tout d’abord, la région affiche l’un des taux d’adoption de téléphones mobiles les plus élevés, ce qui alimente la montée de start-ups encore plus axées sur la technologie. Parmi celles-ci :

- Julaya (Côte d’Ivoire) : fournit aux entreprises africaines des comptes numériques pour effectuer des paiements et des transactions de paiement mobile à leurs employés et fournisseurs.

- Gozem (Togo) : une super application qui propose une gamme de services, notamment le transport, le commerce électronique et les services financiers, dans plusieurs pays d’Afrique francophone.

- Daba (pan-africain) : permet aux gens, principalement en Afrique francophone, d’accéder à une large gamme de produits d’investissement, des actions cotées à la Bourse régionale des valeurs mobilières (BRVM) aux obligations et aux fonds communs de placement, en passant par les entreprises en phase de démarrage, le tout via une application mobile.

- Jambo (RDC) : se concentre sur l’introduction de la Web3 sur les marchés africains avec pour mission d’intégrer le prochain milliard d’utilisateurs africains.

- Hub2 (Côte d’Ivoire) : une start-up fintech de premier plan en matière d’interopérabilité et d’infrastructure de paiement en Afrique francophone, présente dans 14 pays.

- Djamo (Côte d’Ivoire) : propose des solutions de banque numérique pour les personnes exclues financièrement.

- Auto24 (Côte d’Ivoire) : une entreprise de voitures d’occasion vendues directement aux consommateurs qui offre des solutions novatrices pour garantir des transactions transparentes et sécurisées.

- Bizao (Côte d’Ivoire) : numérise les paiements pour les entreprises locales et internationales. Depuis 2019, Bizao a conclu plus de 30 partenariats avec des opérateurs de téléphonie, des banques et des opérateurs de paiement mobile en Afrique.

- Oko (Mali) : développe des produits d’assurance récolte basés sur le mobile abordables pour offrir aux petits exploitants agricoles la sécurité financière dont ils ont besoin, quelle que soit l’évolution des conditions climatiques instables. La start-up opère au Mali et en Ouganda et a proposé une assurance à plus de 15 000 agriculteurs.

- Paps (Sénégal) : est une entreprise de transport et de logistique alimentée par la technologie qui propose des services de bout en bout pour satisfaire les clients.

La région offre également un environnement politique plus propice à l’innovation tout en offrant aux start-ups une voie d’expansion régionale relativement aisée en raison de la culture, de la langue, de la réglementation et de la monnaie partagées.

Quatorze pays utilisent le franc CFA, régulé par l’Union économique et monétaire ouest-africaine et la Communauté économique et monétaire de l’Afrique centrale.

La monnaie est arrimée à l’Euro et ne fluctue pas, offrant le type de stabilité des taux de change qui n’est pas disponible ailleurs sur le continent.

Les deux unions représentent 14% de la population totale de l’Afrique et 12% de son PIB.

De plus, la région abrite six des sept économies à la croissance la plus rapide en Afrique subsaharienne, selon le FMI.

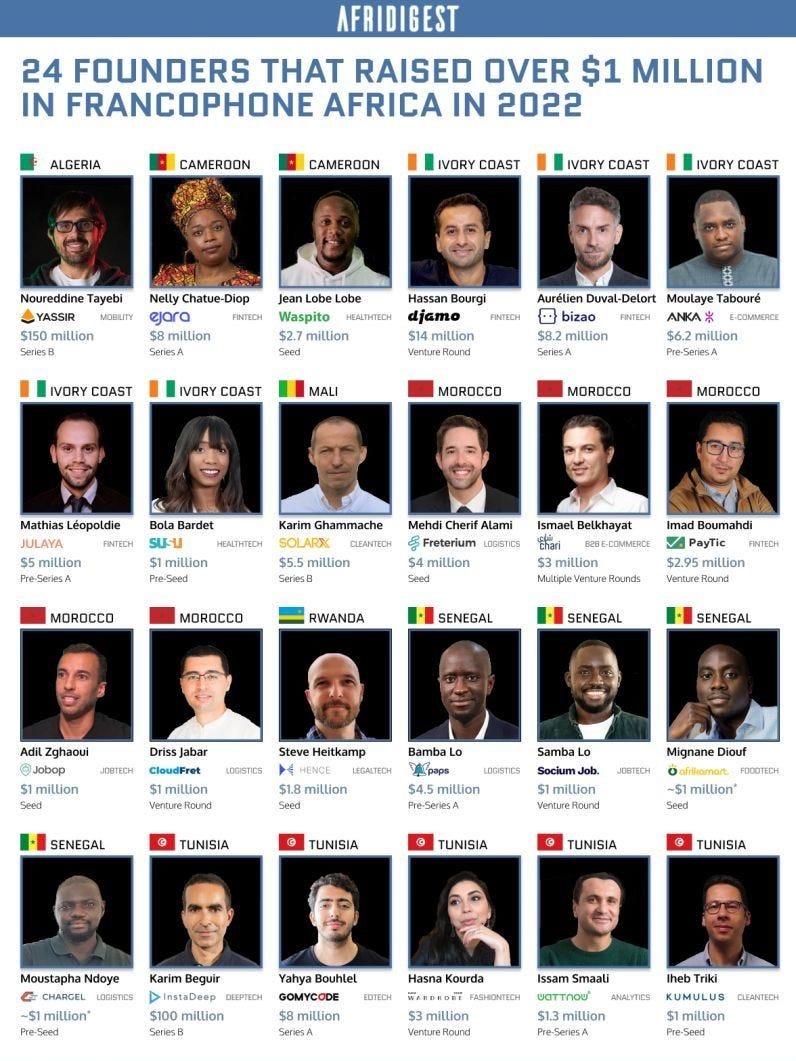

Les investisseurs en capital-risque français tels que Saviu, Orange Ventures, Newfund Capital, Proparco, CFAO et AfricInvest soutiennent de plus en plus les start-ups de la région.

Au moins 24 fondateurs de start-up de la région ont levé plus d’un million de dollars en 2022.

La présence d’un solide système de soutien aux premiers stades de développement sous forme de concours, d’incubateurs, d’accélérateurs, de hubs technologiques et de studios de capital-risque contribue également à la croissance de l’entrepreneuriat dans la région.

Par exemple, Mstudio soutient les entrepreneurs en début de parcours, et en ce qui concerne les concours, l’incubateur technologique Hadina RIMTI organise le Marathon de l’Entrepreneur en Mauritanie.

Pour la formation à l’entrepreneuriat au Mali, des ateliers ont été conçus et menés par les incubateurs locaux CREATEAM et Impact Hub.

Pendant ce temps, Jambar Tech Lab et Traction Camp préparent les entrepreneurs au Sénégal et au Kenya à développer leurs entreprises en partenariat avec des incubateurs sur le terrain, CTIC Dakar & iHub.

De plus, des programmes d’innovation ouverte tels que le hackathon basé au Mali organisé par DoniLab, CREATEAM, Jokkolabs, Teteliso & Impact Hub ont conduit à la conception d’une nouvelle application de mobilité urbaine pour une grande entreprise locale.

Le marché africain francophone, fort de 400 millions de personnes, offre une opportunité distincte alors que son écosystème technologique se développe et que les start-ups attirent davantage l’attention et les investissements régionaux et mondiaux.

Bien que la préparation aux services numériques varie d’un pays à l’autre, les succès récents comme Wave et InstaDeep illustrent le potentiel collectif de la région. Des hubs technologiques au Sénégal aux avancées des fintech en Côte d’Ivoire, les développements technologiques passionnants façonnent l’avenir des entreprises et des services en Afrique francophone autant que dans les régions plus “populaires”.