Why the African diaspora is missing out on a $100 billion opportunity—and how to change that

Based on a keynote by BOUM III JR, CEO of Daba Finance, delivered at HEC Montréal

Watch the Full Keynote

▶️ Watch: Investing in Africa from Anywhere – Full Keynote

BOUM III JR shares insights on African investment opportunities, market performance, and the diaspora’s role in shaping Africa’s economic future at HEC Montréal’s conference on impact investing and global financial dynamics.

The Investment Opportunity Hiding in Plain Sight

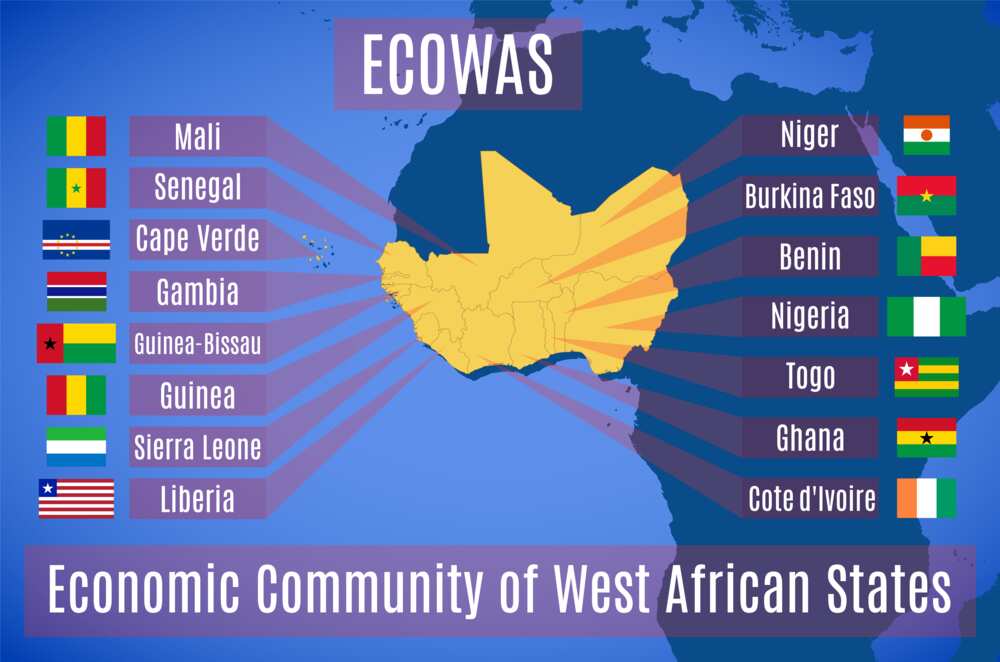

Every year, the African diaspora sends over $100 billion back to the continent. That’s equivalent to Côte d’Ivoire’s entire GDP, double Cameroon’s economy, and nearly 80% of Nigeria’s GDP.

But here’s what most people don’t know: if just 10% of these transfers going to Francophone west Africa were invested in African capital markets instead of sent as remittances, diaspora investors would have generated $300 million in returns in 2025 alone.

The numbers tell a compelling story that too many are missing.

Myth vs. Reality: African Investment Risk

“Africa is too risky.”

It’s the first thing people say when you mention investing in African markets. But this blanket statement ignores three critical truths:

1. Risk is Subjective

Your investment goals determine your risk tolerance. Someone planning to retire in North America has different objectives than someone building wealth to use across African markets. The “risk” depends entirely on what you’re trying to achieve.

2. Risk Creates Opportunity

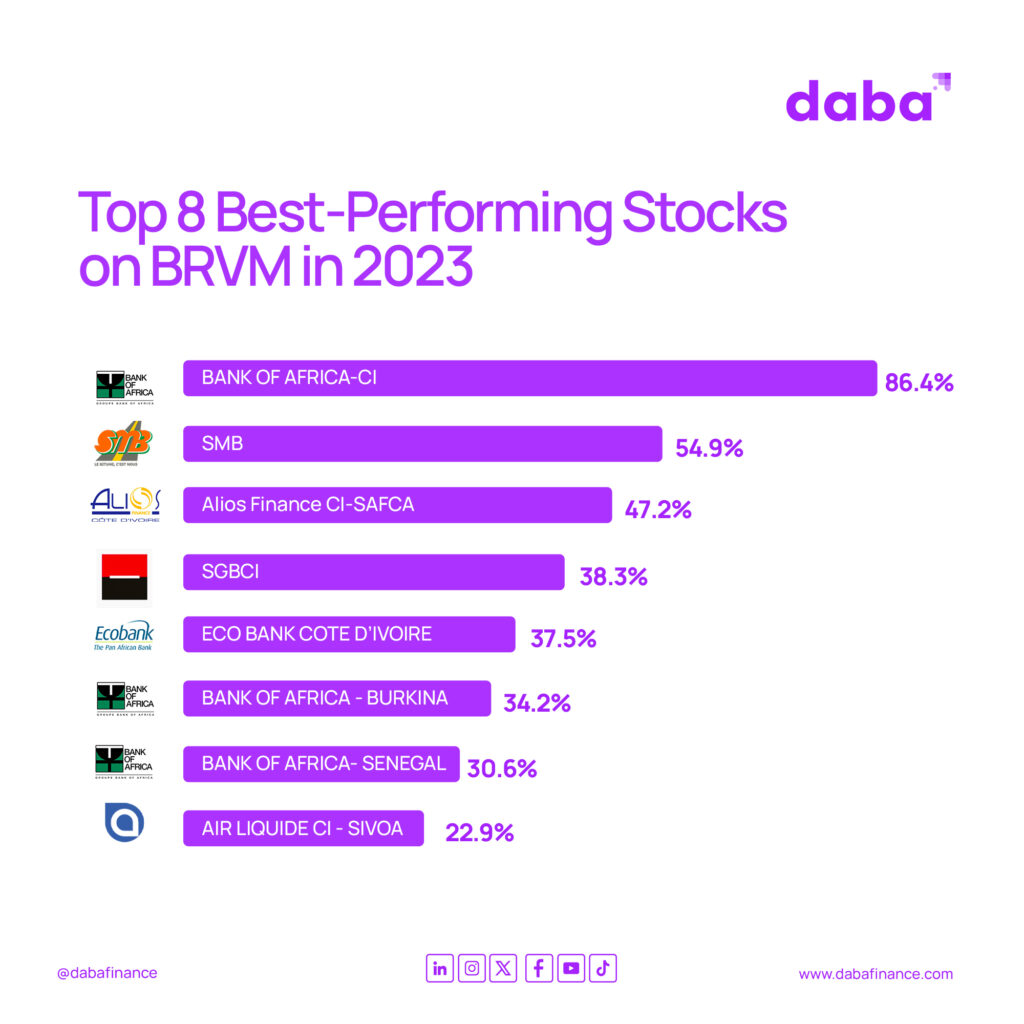

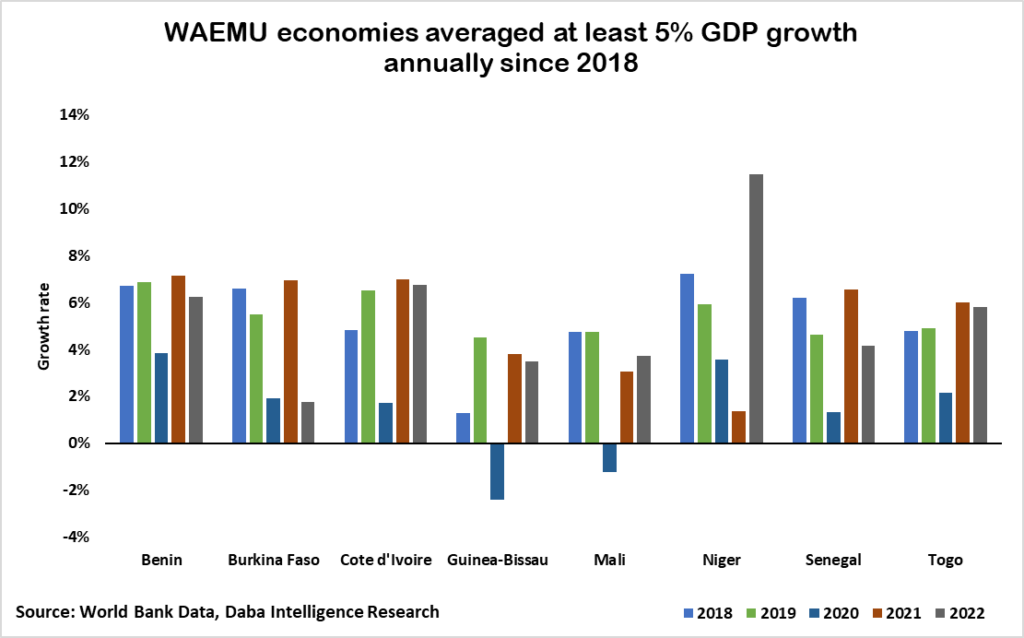

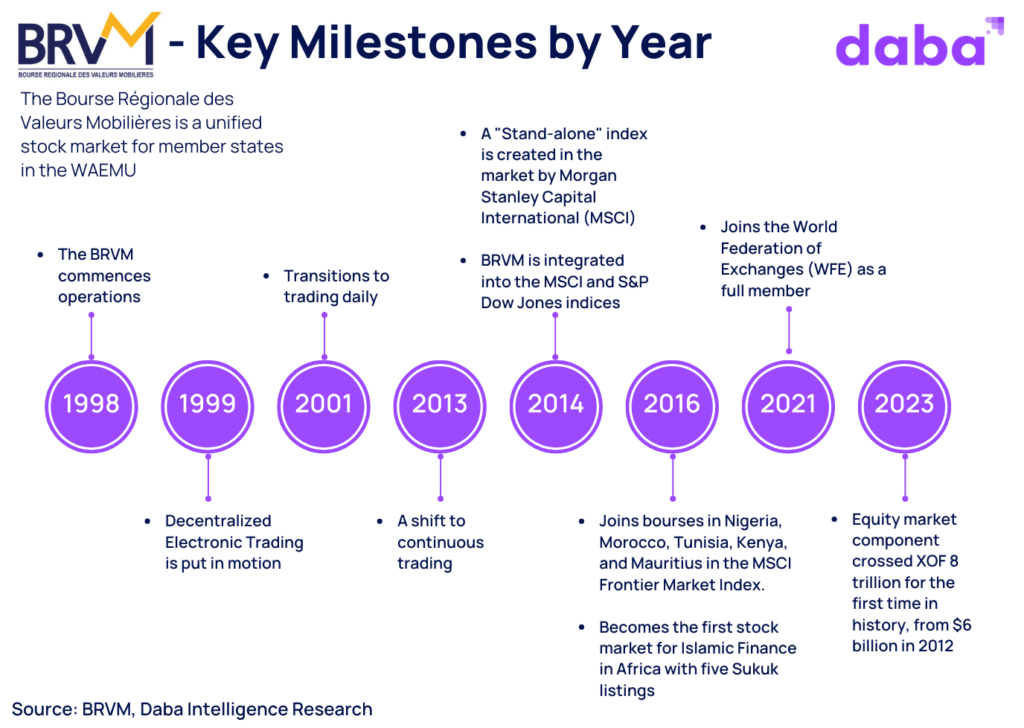

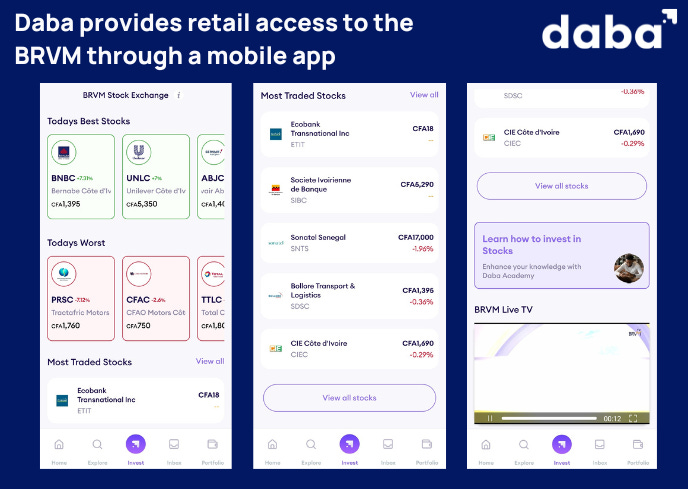

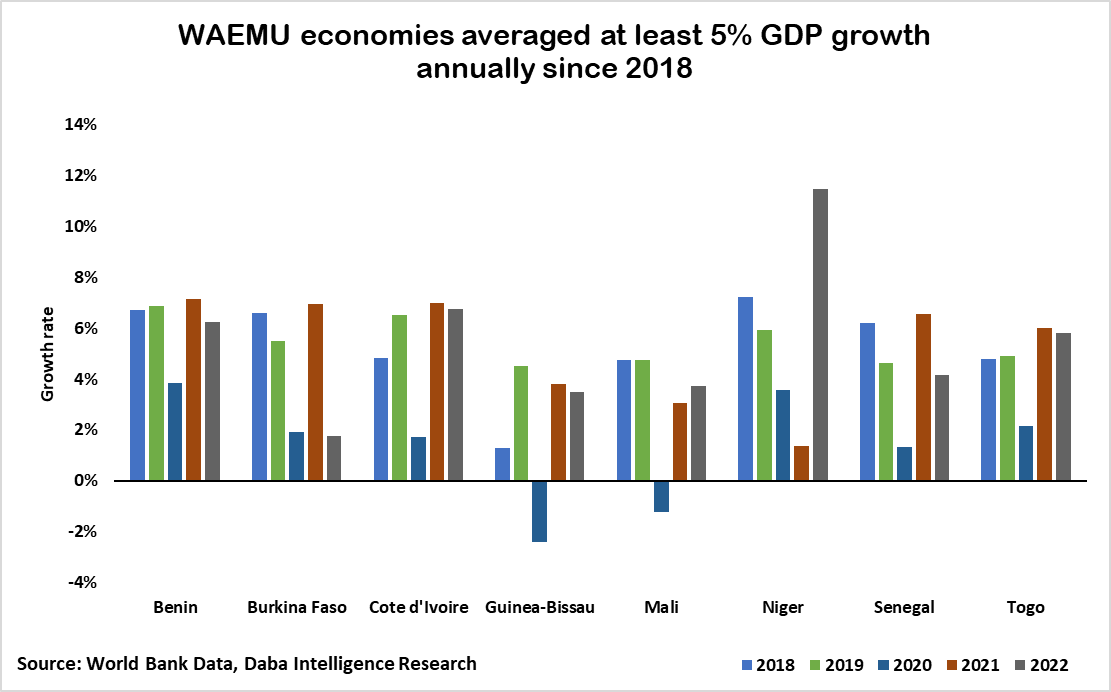

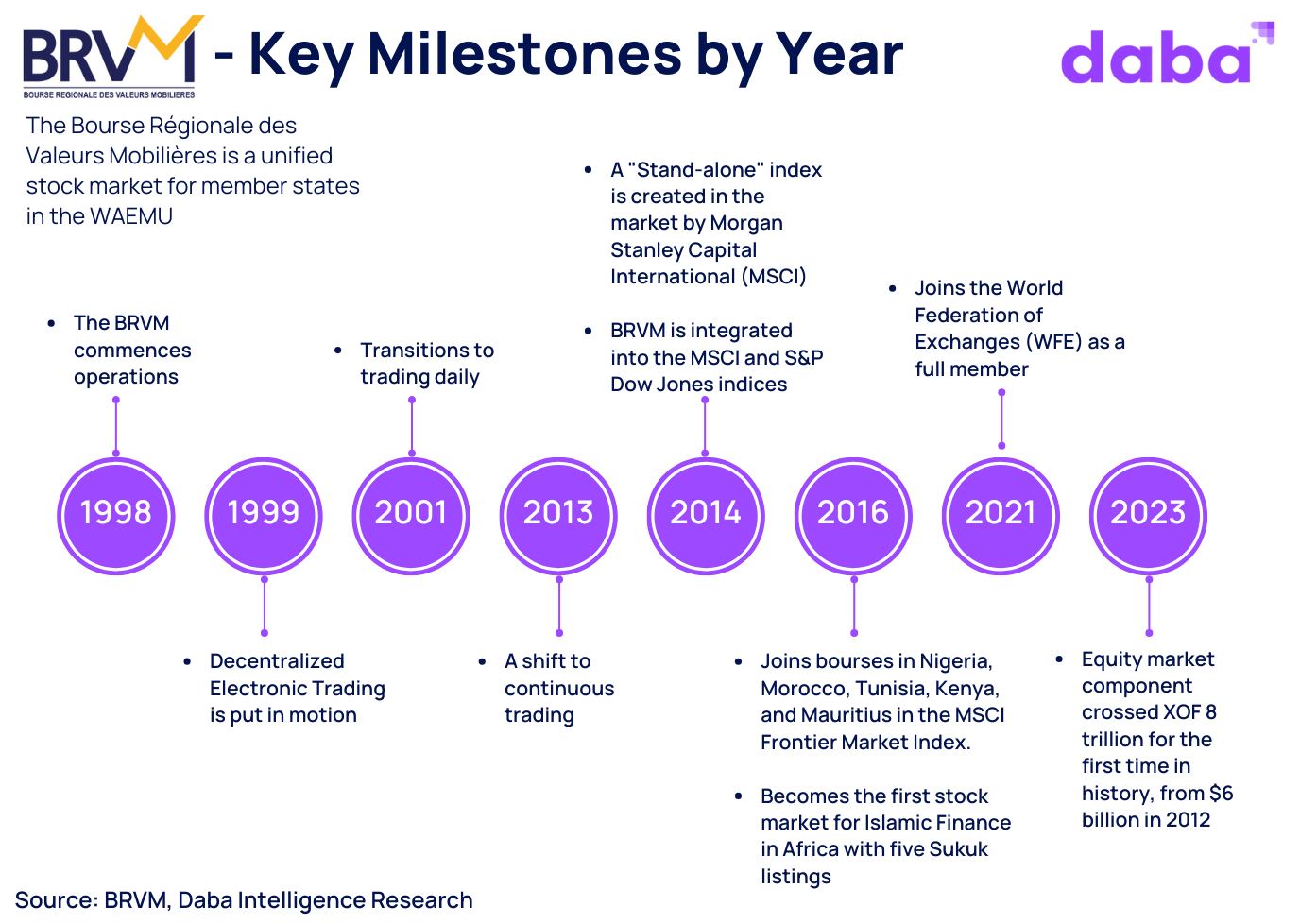

Without perceived risk, there’s no opportunity for outsized returns. The BRVM (Bourse Régionale des Valeurs Mobilières), West Africa’s fifth-largest stock exchange, has delivered over 53% returns in 2025 year-to-date—compared to the S&P 500’s 10% in the same period.

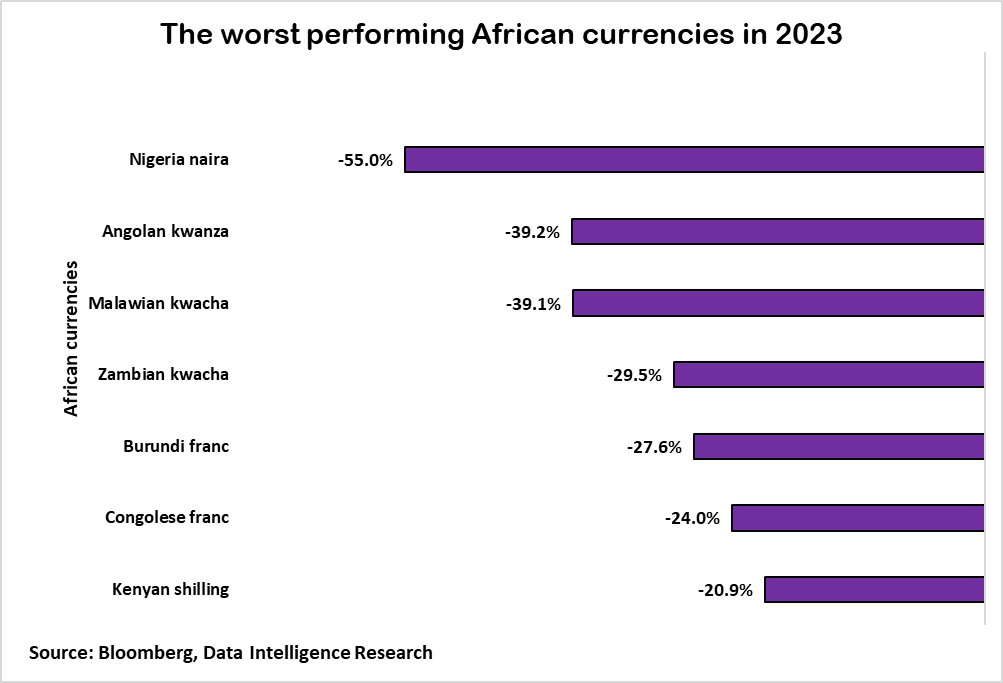

In 2024, even after adjusting for currency exchange, the BRVM outperformed the S&P 500. For diaspora investors who chose African markets over U.S. markets, the results speak for themselves.

3. Stable Options Exist

African markets offer everything from high-growth stocks to government bonds with fixed annual returns. There are “blue chip” stocks, green bonds financing renewable energy, and social impact bonds supporting women-led SMEs. The diversity of investment products matches any developed market.

Africa’s Economic Trajectory: 2020 to 2050

Understanding where Africa is heading makes the investment case even clearer.

Before COVID-19 (Pre-2020):

- 1.3 billion people, 60% under 25 years old

- GDP: $2.6 trillion with 3-4% annual growth

- Industrialization under 15% of GDP

- Smaller, less affluent middle class

Today (2025):

- 1.5 billion people (200 million added in 5 years)

- Median age: 19 years

- GDP: $2.9 trillion (3.2% of global GDP)

- 45% urbanization rate

- Rapidly expanding middle class with growing purchasing power

- Multiple African economies lead global GDP growth rankings

The Horizon (2030-2050):

- 1 in 4 people on Earth will be African (2.5 billion people)

- Projected GDP: $16-25 trillion by 2050

- Accelerating industrialization and intra-African trade

- Massive infrastructure development across the continent

This isn’t speculation—it’s demographic and economic momentum already in motion.

The RICHe Framework: Four Reasons to Invest in Africa

Investing is personal. Your motivations matter. We’ve identified four core drivers that make African investment compelling:

R – Returns (Rendement)

Pure capital appreciation. African markets offer both stable yields and high-growth opportunities. Some stocks have doubled or tripled in a single year. Government bonds provide predictable fixed income. The returns are real and measurable.

I – Impact

Your capital votes for change. Invest in green bonds financing renewable energy, social bonds supporting women entrepreneurs, or companies driving education and healthcare innovation. Impact investing lets you build wealth while building Africa’s future.

C – Growth (Croissance)

Long-term wealth building and portfolio diversification. Adding African assets to a traditionally Western portfolio provides geographic diversification and exposure to some of the world’s fastest-growing economies.

H – Heritage (Héritage)

Cultural and economic connection. For the diaspora, investing in African markets creates tangible economic ties to the continent. It’s about legacy—what you’re building for future generations and how you’re contributing to Africa’s economic development.

Let’s make you RICH through Africa.

From Awareness to Action: A Personal Journey

In his keynote at HEC Montréal, BOUM III JR shared a candid revelation: he didn’t start investing in African capital markets until 2022—despite being the CEO of an African investment platform.

Before that? He had accounts with Robinhood, Coinbase, and Wealthsimple. He was financing the American economy, building wealth in U.S. markets, and had zero economic connection to Africa despite his heritage.

Starting Daba forced him to confront an uncomfortable truth: “I was contributing to everyone’s economy except the continent I cared about most.”

After two and a half years of active investing in African markets, the question is no longer “Should I invest in Africa?” but rather “How much of my portfolio should be in African assets?”

That’s the shift in mindset every diaspora investor needs to make.

The Diaspora’s Economic Power

The African diaspora represents one of the most powerful but underutilized economic forces in the world. With over $100 billion in annual transfers, the community has the capital to:

- Drive market development by increasing liquidity in African capital markets

- Support economic growth by directing capital toward productive investments

- Build generational wealth through diversified African asset portfolios

- Strengthen cultural ties by maintaining economic links to the continent

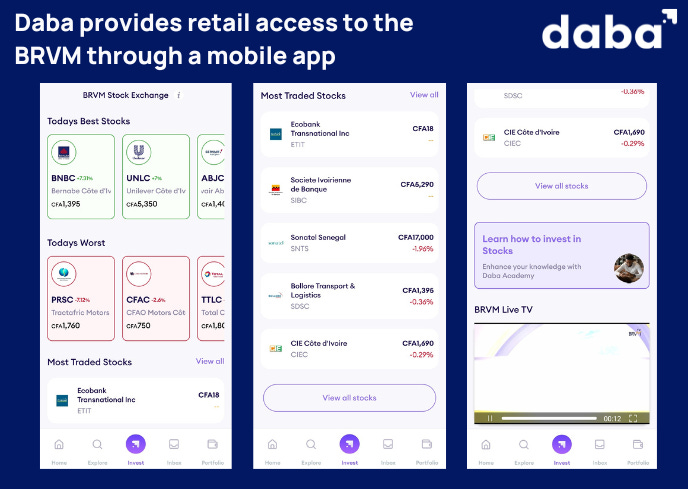

The infrastructure now exists to make this happen seamlessly, securely, and in a regulated environment.

Key Takeaways from the Keynote

Three Statistics That Change Everything:

- $100B+ sent annually by diaspora to Africa—rivaling entire national GDPs

- 53% YTD returns from BRVM in 2025 vs 10% for S&P 500

- $300M in potential returns if just 10% of West African diaspora remittances were invested in 2025

The Message: The opportunity exists. The returns are proven. The time to act is now.

Start Your African Investment Journey

The opportunity is clear. The infrastructure is ready. The returns are proven.

Whether you’re motivated by financial returns, social impact, portfolio growth, or cultural legacy—African markets offer investment opportunities that align with your goals.

Ready to invest in Africa’s growth?

Create Your Free Daba Account →https://daba.finance/app

Want to learn more? Watch the full HEC Montréal keynote →

Daba Finance is a regulated investment platform providing access to African stocks, bonds, money market funds, ETFs, venture capital, and more. Start investing from anywhere in the world.

About the Speaker

BOUM III JR is the CEO and co-founder of Daba Finance, Africa’s first multi-asset investment platform. An engineer with an MBA in Finance from the University of Chicago, he’s also the co-founder of Afrikstart Lab, an NGO that has supported over 800 entrepreneurs across Africa. Recognized as Forbes 30 Under 30, BOUM III JR is a committed leader in African entrepreneurship, investing and financial markets.

Disclaimer

This content is for educational purposes only and does not constitute financial advice. All investments carry risk. Past performance does not guarantee future results. For complete disclosures, visit daba.finance/disclosure.