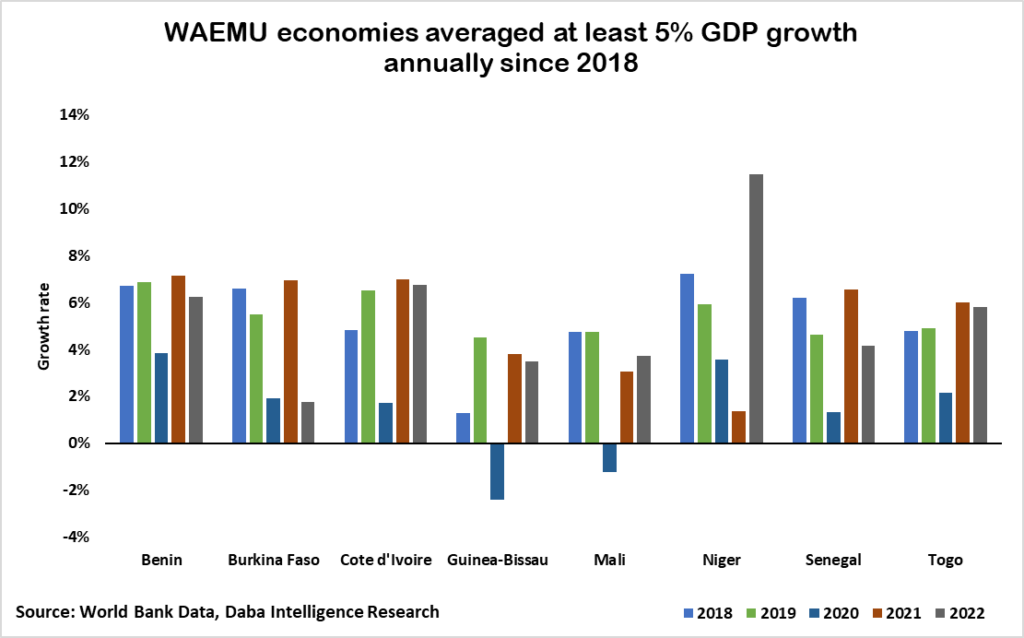

The combination of persistently high inflation and swinging local currency presents a challenging environment for wealth preservation and growth.

Nigeria’s economy presents a challenging environment for investors.

With an alarming headline inflation rate of 33.95% for May 2024, the highest in 28 years, the erosion of the naira’s purchasing power is a significant concern.

Traditional savings methods, such as keeping funds in the bank, provide little to no value in return, while the volatile currency further compounds the problem.

Inflation’s impact on investments can be a cause for concern, especially for individuals seeking sound financial decisions.

Also Read: Rising Inflation: What Does it Mean For Your Investments?

How to Protect Your Money Against Inflation

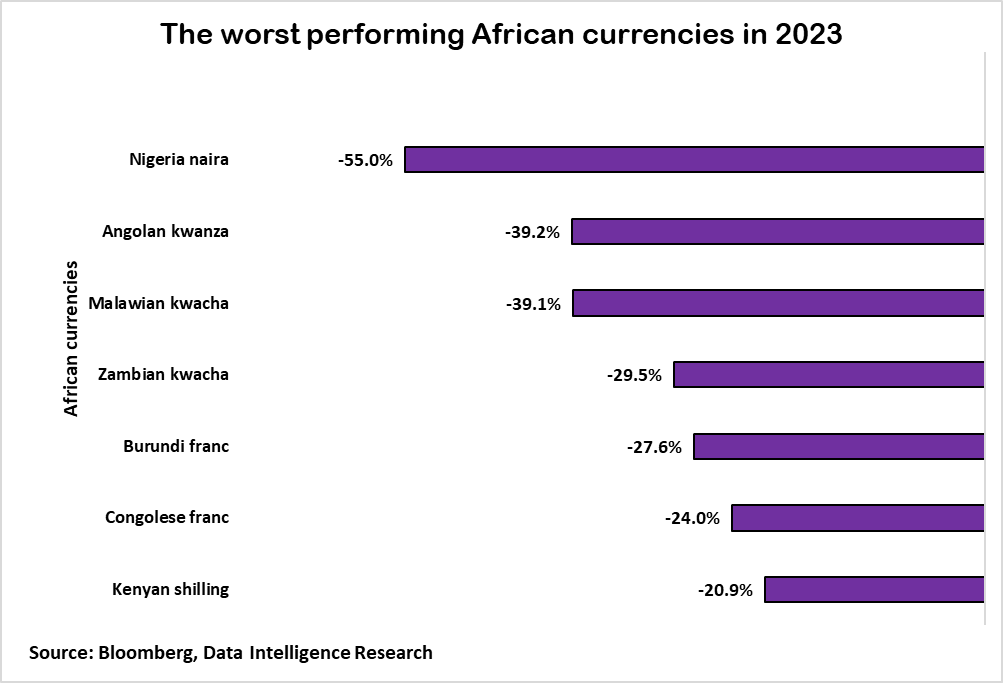

One effective strategy to protect your wealth from the ravages of inflation is to invest in assets denominated in a foreign currency.

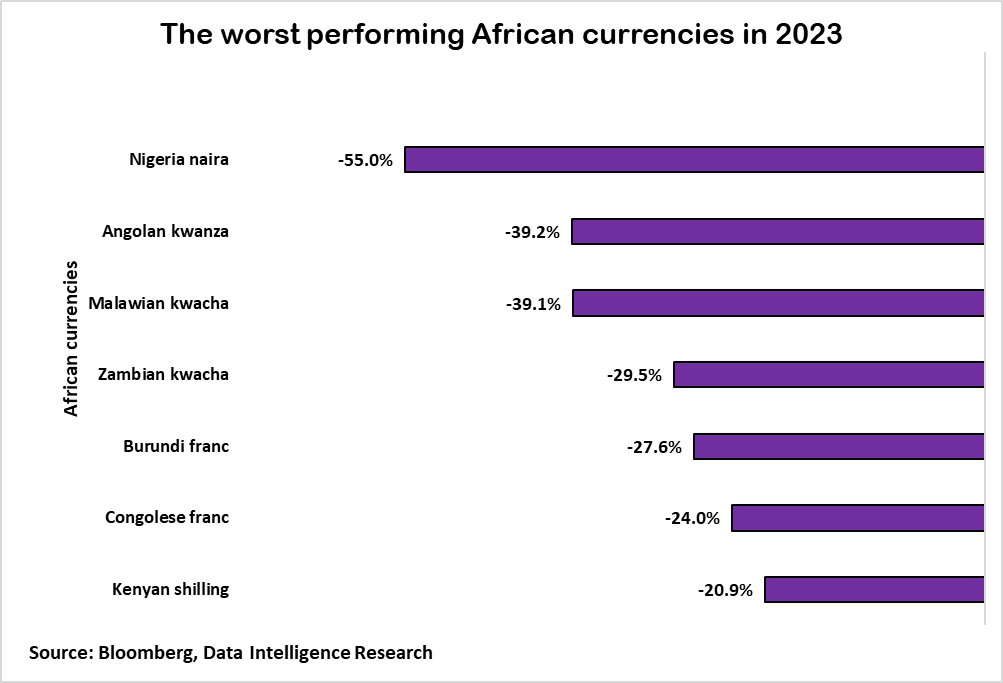

The Nigerian naira has been losing value against the dollar for many years, declining by 55% in 2023 alone, meaning that your money will lose value if kept in naira.

By investing in currencies outside the naira such as US dollars, you can safeguard your wealth from the eroding effects of inflation.

Furthermore, a diversified portfolio comprising various asset classes can help mitigate risk and provide opportunities for wealth growth amid Nigeria’s high inflationary environment.

This article explores strategic asset classes you can consider investing in, including stocks, bonds, exchange-traded funds (ETFs), real estate, and dollar-denominated fixed deposits.

Stocks: Tapping into Corporate Growth

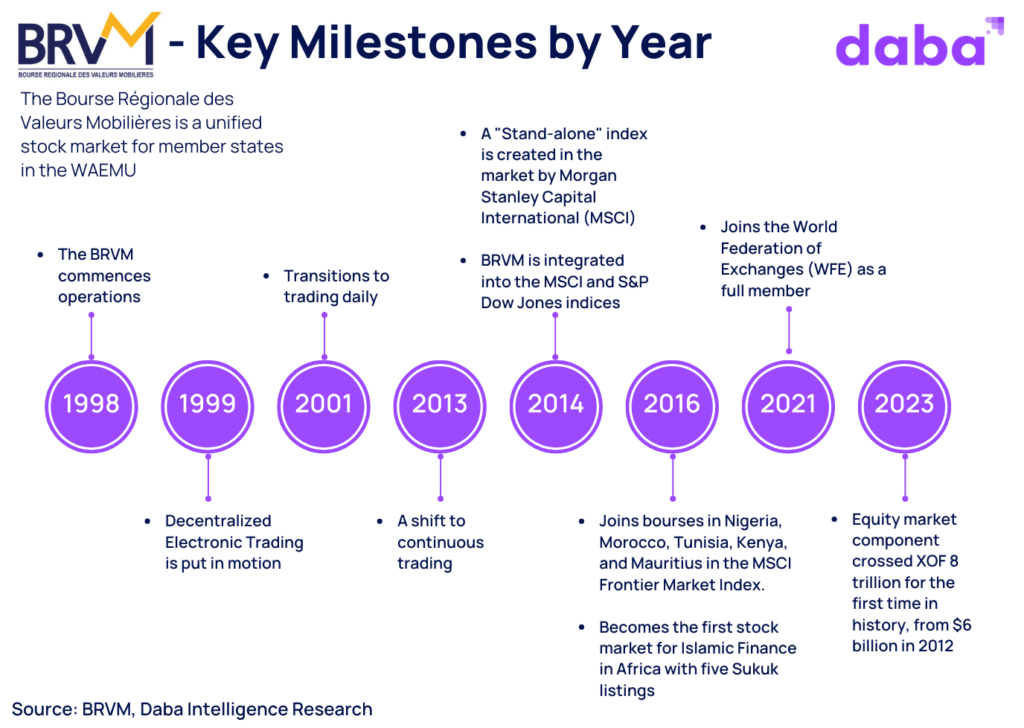

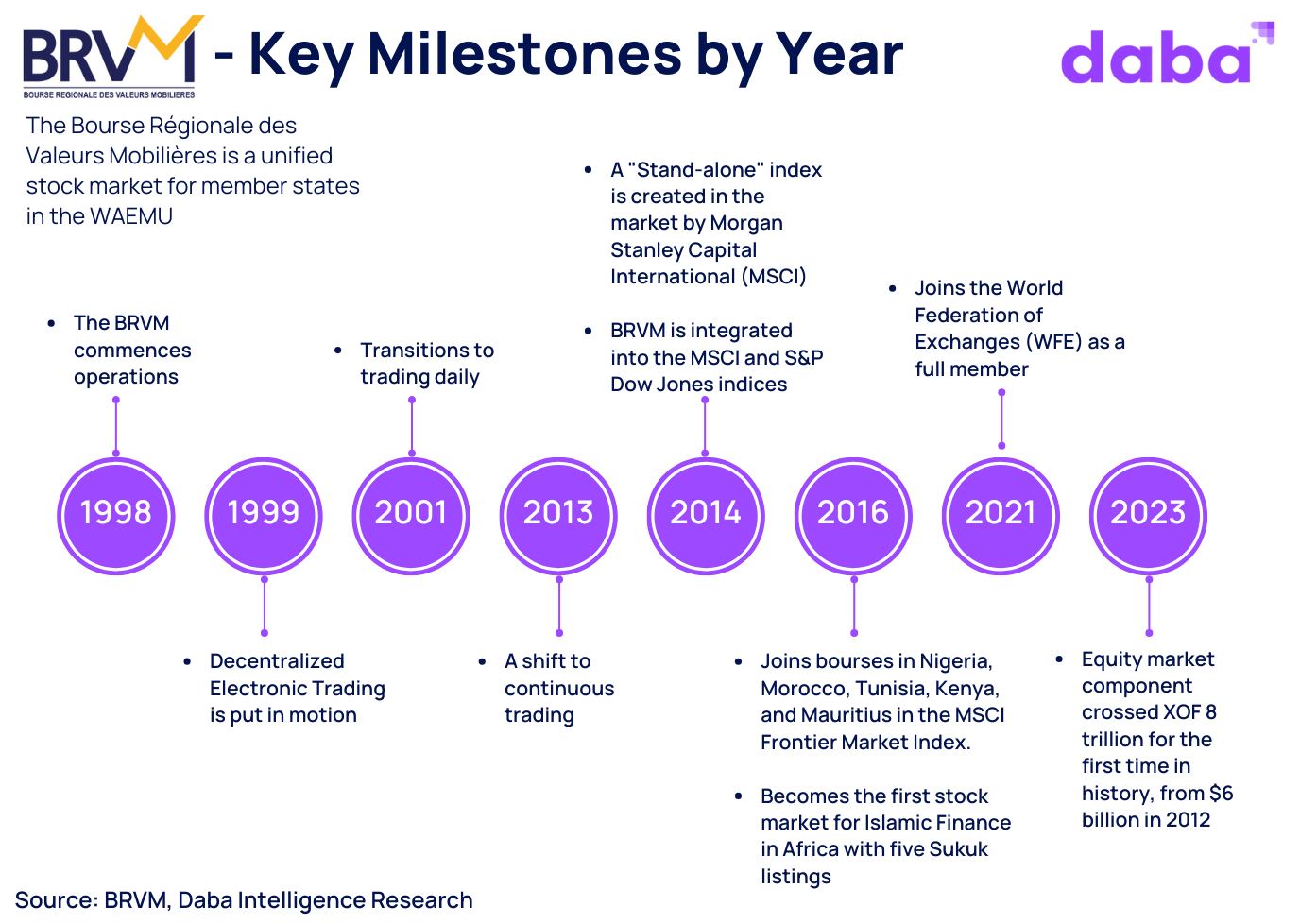

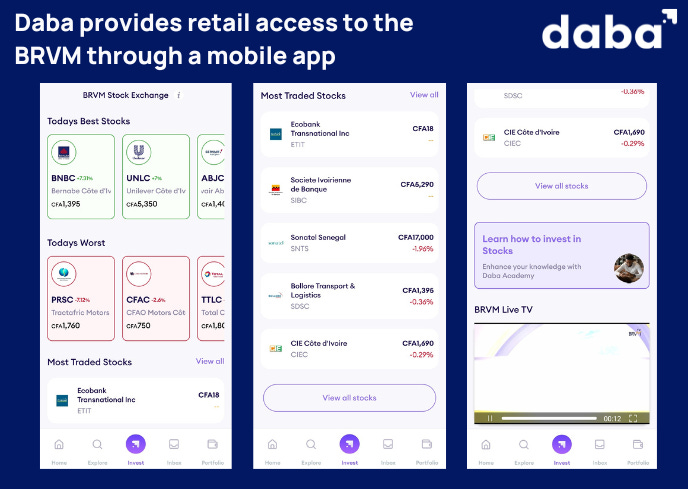

Investing in stocks allows you to buy shares of companies listed on a stock exchange such as the Nigerian Exchange (NGX) or other regional markets like the Bourse Régionale des Valeurs Mobilières (BRVM) in Francophone West Africa.

Companies such as MTN, Nestle, and Dangote Cement present attractive investment opportunities on the NSE, while the BRVM offers exposure to companies like Sonatel, Orange, and Coris Bank.

In this context, the latter presents a more compelling case given the BRVM operates using the CFA Franc currency, which is pegged to the Euro and hence offers stability.

Stocks fall under the mid-to-long-term investment category and can provide dividend payments when companies declare dividends to their shareholders. Before investing in any company’s shares, it is crucial to conduct thorough due diligence and research to identify profitable and well-managed businesses.

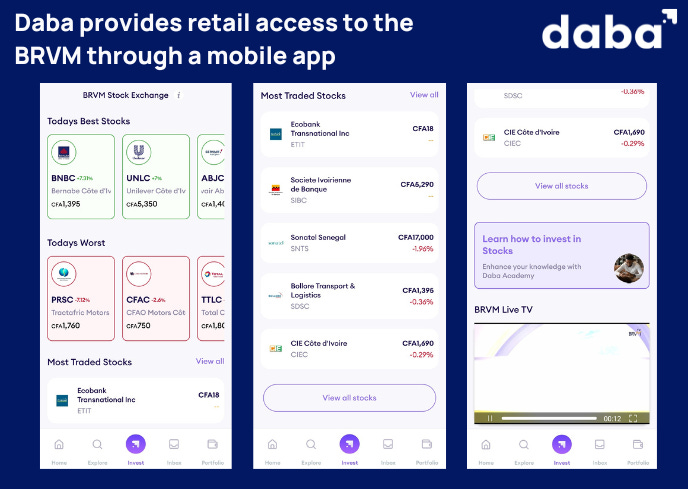

Platforms like Daba offer a convenient platform for purchasing and managing your stock investments.

Also Read: How to Invest in African Stock Markets

Bonds: Lower Risk, Consistent Returns

Bonds represent loans made to companies or governments. When you buy a bond, you essentially lend money to the issuer.

Bonds are generally considered less risky than stocks but offer lower returns. They provide a steady stream of income through regular interest payments and can be a stable addition to a diversified portfolio.

Also Read: What are Bonds and Why Invest in Them?

Exchange-Traded Funds (ETFs): Diversified Exposure

ETFs are pooled investment vehicles that invest in a portfolio of stocks, typically managed by professionals. Investing in ETFs can be an excellent way to diversify your portfolio and reduce risk.

ETFs provide exposure to various market sectors or indices, allowing you to participate in the growth potential of a broad range of assets through a single investment.

Daba, for instance, provides access to more than 100 ETFs on the BRVM exchange.

Real Estate Investment Trusts (REITs): Unlocking Real Estate Potential

REITs offer a unique opportunity to gain exposure to the real estate market without the need to purchase and manage individual properties. These companies own or finance income-producing real estate assets and are legally required to distribute at least 90% of their monthly income to shareholders as dividends.

Investing in REITs provides access to the stocks of these trusts, allowing you to benefit from the potential appreciation of real estate values and regular dividend payments.

Dollar Fixed Deposit Savings: Steady and Secure

Dollar fixed deposit savings accounts offer a relatively safe and low-risk way to invest in dollars. While the returns may be modest, these accounts provide a higher interest rate than traditional naira savings accounts. This option is suitable for those seeking a stable and secure investment with minimal risk exposure.

Daba offers a comprehensive platform for investing in foreign currency-denominated assets, such as stocks of high-growth companies in the Francophone West Africa region. Download the app to get started.

A Strategic Approach to Investing

To successfully navigate the investment landscape in Nigeria’s high inflationary environment, it is essential to adopt a strategic approach. Here are some key tips to consider:

- Do Your Research: Before committing to any investment, conduct thorough research on the companies, bonds, or funds you’re interested in. Understand the risks and rewards associated with each option, and make informed decisions.

- Start Small: If you’re new to investing, it’s advisable to start with smaller investments. This approach minimizes risk and allows you to learn about the investing process gradually. As you gain experience, you can increase your investment amounts.

- Get Educated: Investing involves a learning curve, and it’s crucial to educate yourself about various investment strategies, risk management, and market dynamics. Utilize resources such as books, websites, and courses to enhance your knowledge.

- Reinvest Your Earnings: Reinvesting your investment earnings can accelerate the growth of your wealth. By consistently reinvesting your profits, you can benefit from the power of compounding returns over time.

- Stay Patient: Investing is a long-term endeavor, and patience is key. Don’t panic if your investments experience short-term volatility or losses. Over the long run, the stock market has historically trended upwards, rewarding patient and disciplined investors.

- Seek Professional Advice: Consider working with a reputable financial advisor who has a deep understanding of the Nigerian market. Their expertise can guide you in making informed investment decisions and navigating the complexities of the local economy.

- Diversify and Rebalance: Diversifying your investments across different asset classes can help mitigate risk. Additionally, regularly rebalancing your portfolio ensures that your asset allocation remains aligned with your investment goals and risk tolerance.

- Monitor Your Investments: Regularly monitor your investments to ensure they are performing as expected and make adjustments as needed. This proactive approach can help you capitalize on emerging opportunities and mitigate potential risks.

Navigating Nigeria’s high inflationary environment requires a strategic and diversified approach to investing. Remember to conduct thorough research, start small, educate yourself, reinvest your earnings, and stay patient.

With the right strategy and the support of platforms like Daba, you can successfully navigate the challenging economic landscape and secure your financial future.