La France a une longue histoire d’implication politique et économique en Afrique. Aujourd’hui, son influence se manifeste à travers des investissements, une présence militaire et une aide au développement.

Le dimanche 30 juin, la France a organisé le premier des deux tours des élections pour déterminer la composition de l’Assemblée nationale, le parlement du pays. Les résultats finaux, y compris la sélection du prochain premier ministre de la France, seront révélés après le second tour de vote le 7 juillet.

Cependant, les premiers résultats concordent avec les sondages préélectoraux : la coalition centriste du président Macron a mal performé, se plaçant en troisième position, tandis que les partis extrémistes des deux bords politiques ont avancé.

Le parti d’extrême droite Rassemblement National (RN) est sorti grand gagnant avec environ 33% des voix. Une coalition de partis de gauche a suivi avec 28%, tandis que le parti centriste Renaissance de Macron a recueilli environ 20%.

Étant donné le système politique français, un arrangement de partage du pouvoir entre le président Macron et le nouveau premier ministre – appelé cohabitation – ou un gouvernement minoritaire (sans qu’un parti ne détienne la majorité absolue au parlement) semble probable. L’un ou l’autre scénario compliquerait la gouvernance et injecterait de l’incertitude dans la politique et les politiques françaises.

Élections Françaises : Implications pour les Investisseurs

La récente volatilité des marchés a suscité des inquiétudes quant à la stabilité de la zone euro, rappelant la crise de la dette souveraine de 2011-2012. Cependant, les craintes d’une sortie de la France de l’euro sont exagérées. Malgré cela, les marchés financiers restent nerveux.

Les marchés obligataires du gouvernement français ont connu une baisse, les spreads à 10 ans par rapport aux Bunds allemands atteignant 86 points de base vendredi – l’écart le plus large depuis la crise de la zone euro en 2012.

Cela reflète les inquiétudes quant à la capacité du nouveau gouvernement français à mettre en œuvre des politiques durables pour réduire la dette du pays, qui s’élève actuellement à 111% du PIB.

La situation pourrait s’aggraver si une Assemblée nationale populiste et un premier ministre populiste émergent. Ils pourraient envisager d’annuler les réformes des retraites stabilisant fiscalement et d’augmenter les dépenses gouvernementales pour renforcer le soutien politique avant l’élection présidentielle de 2027.

De telles actions pourraient déstabiliser les marchés obligataires, rappelant la “crise des Gilts” au Royaume-Uni en 2022, déclenchée par des préoccupations de déficit.

Avec le second tour des élections encore à venir, l’incertitude persistera à court terme. En conséquence, les obligations du gouvernement français, le marché des actions et les actions bancaires resteront probablement sous pression jusqu’à ce que le paysage politique devienne plus clair.

Bien que la situation mérite attention, il est important de garder les choses en perspective. Les circonstances actuelles, bien que préoccupantes, n’indiquent pas nécessairement une rupture imminente de la zone euro ou une sortie de la France de l’euro.

Que Signifie Cela pour l’Investissement en Afrique ?

La France a une longue histoire d’implication politique et économique en Afrique, remontant à son passé colonial.

Aujourd’hui, l’influence française en Afrique se manifeste à travers divers canaux, notamment les investissements dans des secteurs tels que les mines, les télécommunications et l’énergie à travers le continent, la présence militaire et l’aide au développement.

En outre, la politique étrangère de la France a traditionnellement soutenu la stabilité et la croissance économique de ses anciennes colonies à travers divers accords bilatéraux et programmes d’aide au développement.

Par conséquent, l’issue des élections parlementaires françaises pourrait modifier la dynamique de cette relation de plusieurs manières.

Changements Politiques Potentiels et Leur Impact

Investissements Économiques

Si l’alliance de Macron obtient une majorité, son administration continuera probablement à favoriser les liens économiques avec les pays africains.

La présidence de Macron a vu des initiatives visant à augmenter les investissements français en Afrique, telles que l’initiative Choose Africa, qui a engagé 3,5 milliards d’euros pour soutenir les startups et les petites entreprises africaines.

Un gouvernement français stable et favorable à l’investissement pourrait encourager davantage d’investissements sur les marchés africains.

En revanche, une victoire du Rassemblement National pourrait introduire une position économique plus protectionniste, réduisant potentiellement l’empreinte des investissements français en Afrique.

L’accent mis par le RN sur la priorité aux intérêts français pourrait conduire à une réévaluation de l’aide et des investissements étrangers, impactant les économies africaines qui dépendent du capital et du soutien français.

Aide Étrangère

La France joue un rôle significatif dans l’aide au développement des nations africaines. L’aide au développement française soutient des projets d’infrastructure, de santé et d’éducation à travers le continent.

Un virage vers un gouvernement d’extrême droite pourrait entraîner des changements significatifs dans ses politiques d’aide étrangère. Le Rassemblement National a déjà plaidé pour une approche plus insulaire, ce qui pourrait entraîner une réduction de l’aide étrangère et une concentration sur les problèmes domestiques.

Cela pourrait impacter les projets de développement et les flux d’investissements vers les pays africains qui dépendent du soutien français.

Relations Commerciales

La France est un partenaire commercial majeur pour de nombreux pays africains.

Des changements dans les politiques commerciales pourraient affecter les accords commerciaux bilatéraux, potentiellement conduisant à des conditions plus strictes ou à une réévaluation des accords existants. Cela pourrait perturber le flux de biens et services, affectant les entreprises qui dépendent de relations commerciales stables avec la France.

Intérêts Stratégiques et Sécurité

La France a des intérêts stratégiques en Afrique, notamment dans la région du Sahel, où elle est impliquée dans des opérations de lutte contre le terrorisme.

Un gouvernement d’extrême droite pourrait reconsidérer les engagements militaires de la France à l’étranger, ce qui pourrait altérer le paysage de sécurité dans les régions où la présence militaire française a été un facteur de stabilisation.

Opportunités pour les Investisseurs

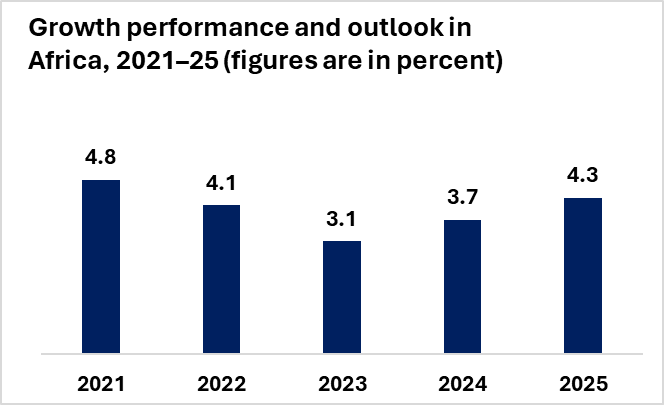

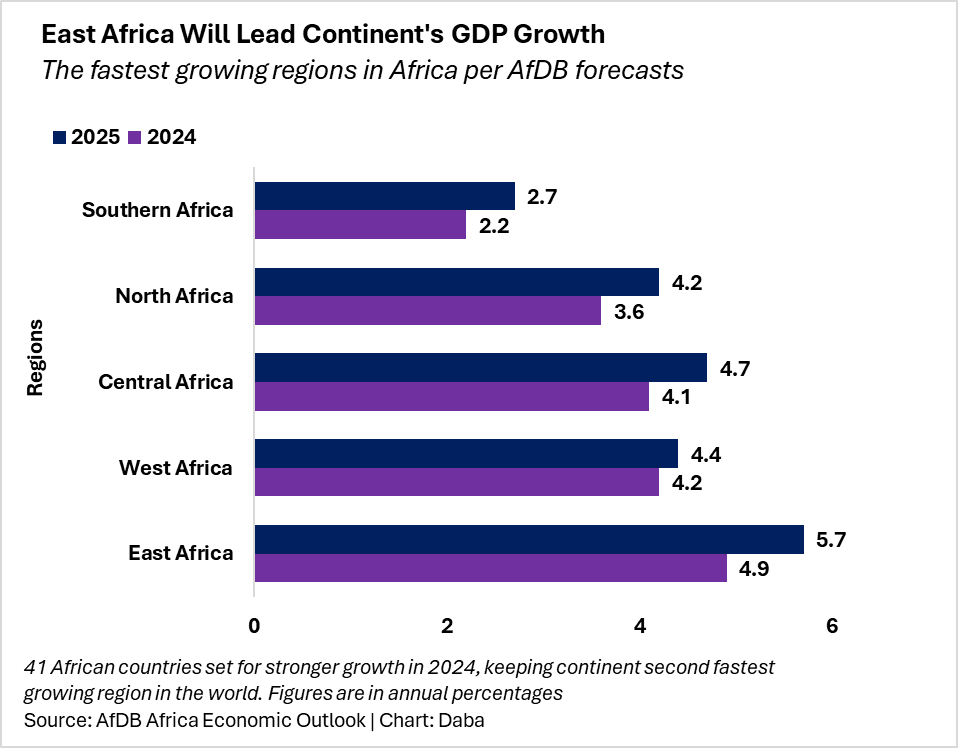

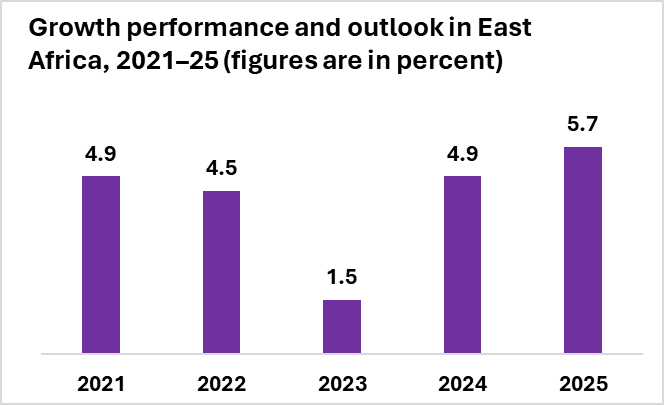

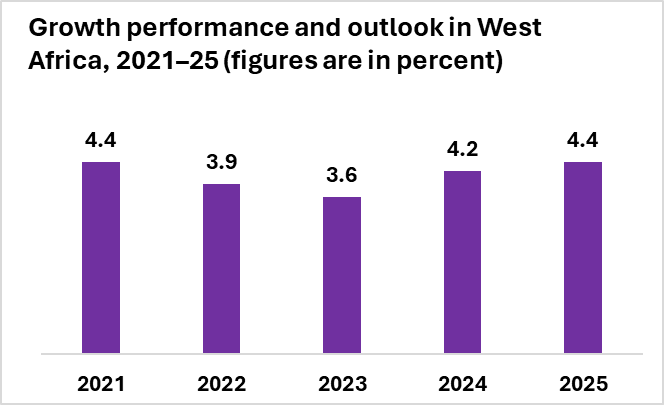

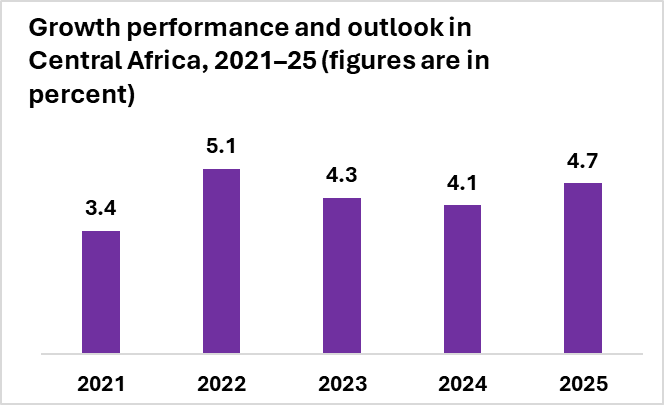

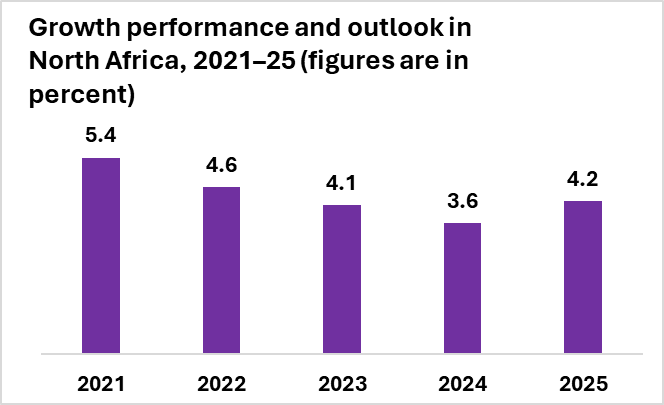

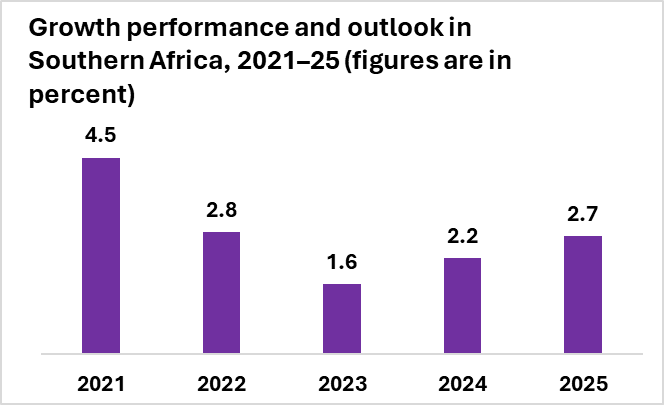

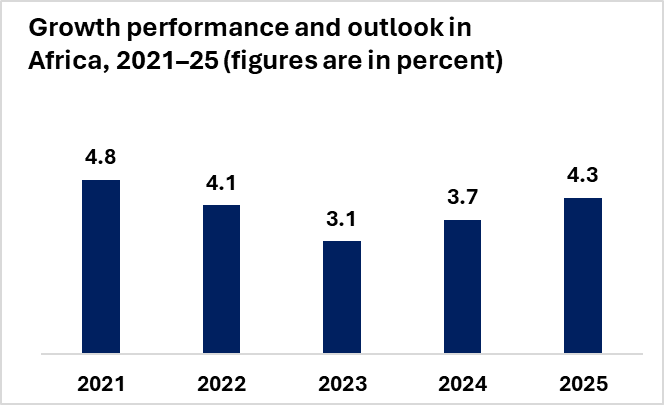

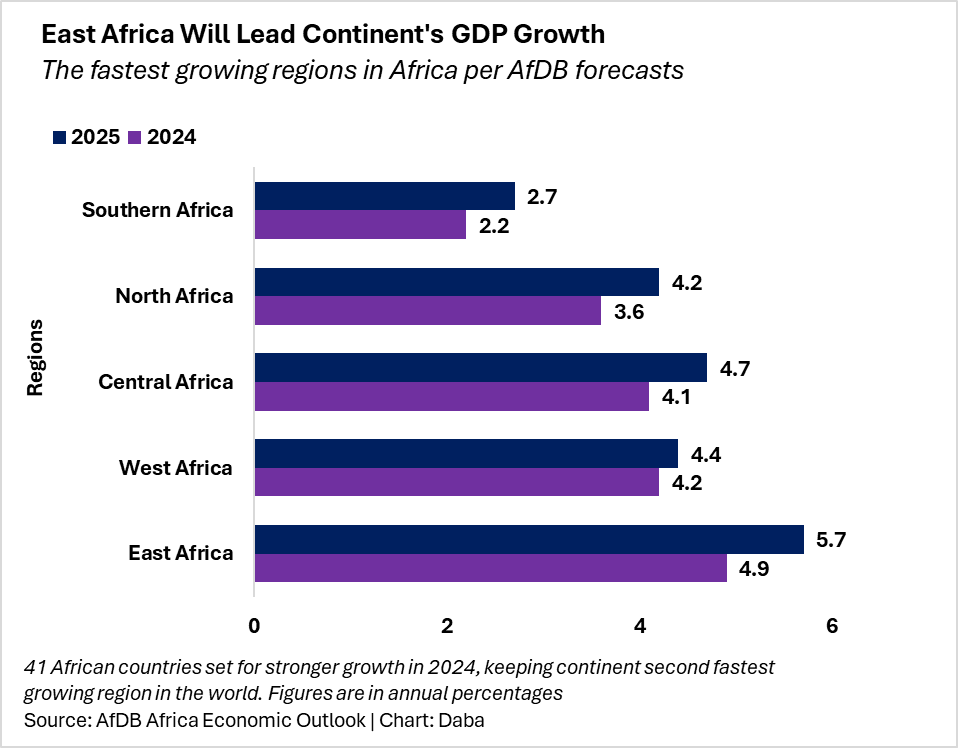

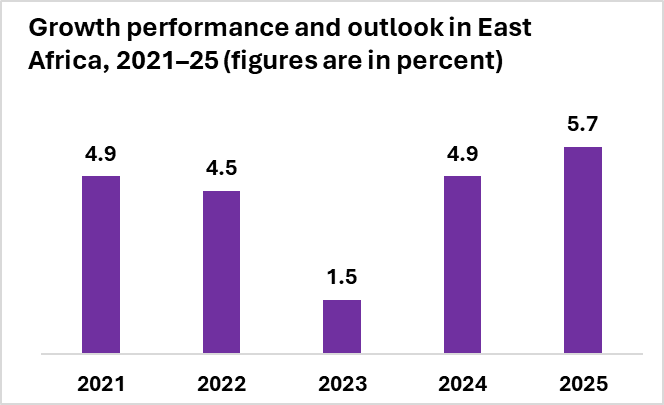

Malgré les changements politiques potentiels, l’Afrique reste un continent au potentiel économique immense.

La Zone de libre-échange continentale africaine (ZLECA) est en passe de créer la plus grande zone de libre-échange au monde, offrant de nouvelles opportunités aux investisseurs.

Les entreprises et les investisseurs français doivent s’adapter au paysage politique en mutation pour continuer à tirer parti de ces opportunités.

Les vastes réserves de ressources naturelles de l’Afrique continuent d’attirer les investissements. Les entreprises énergétiques françaises, telles que TotalEnergies, ont des opérations significatives en Afrique.

Les changements dans la politique étrangère française pourraient influencer l’environnement réglementaire et le climat d’investissement dans ces secteurs, mais la demande sous-jacente en énergie et en ressources restera probablement forte.

En outre, le secteur des télécommunications en Afrique est en plein essor, avec une pénétration mobile et une utilisation d’Internet en augmentation.

Les entreprises françaises comme Orange ont une présence substantielle sur le marché africain des télécoms. Continuer à investir dans ce secteur est crucial pour soutenir la transformation numérique et la croissance économique de l’Afrique.

Lire aussi : Perspectives Économiques de l’Afrique 2024 : Résilience et Opportunités pour les Investisseurs

Naviguer dans l’Incertitude Politique

Les investisseurs doivent surveiller de près les résultats des élections parlementaires françaises et les annonces politiques subséquentes.

S’engager avec des partenaires locaux comme Daba et comprendre l’environnement réglementaire dans les pays africains sera essentiel pour naviguer dans les changements potentiels. Diversifier les investissements et chercher des opportunités dans plusieurs secteurs peuvent également atténuer les risques associés à l’incertitude politique.

Les élections parlementaires françaises sont un événement critique avec des ramifications potentielles pour l’investissement en Afrique. Bien que la montée du Rassemblement National introduise un élément d’incertitude, les perspectives économiques de l’Afrique restent robustes.

Les investisseurs doivent rester informés et adaptables pour tirer parti des opportunités que le continent offre dans un contexte politique en évolution en France.

Rester à l’écoute des changements politiques, s’engager avec les parties prenantes locales et diversifier les investissements seront des stratégies clés pour naviguer dans cet environnement complexe et maximiser le potentiel de croissance en Afrique.